投資のソムリエ、投資のソムリエ(DC年金)の特徴や儲かるのか?メリット・デメリットについてみていきます。

評価や評判は?保有すべきかどうか?

今回評価する投資のソムリエは、国内外の債券・株式・リートの8資産に分散投資しつつ、リスクの抑制を重視した運用を行うバランス型のアクティブファンドです。

モーニングスター社が選ぶ”Fund of the Year 2020”の安定資産型 部門の最優秀ファンドに選ばれるなど人気と実績を兼ね備えた投資信託です。

今回は、そんな投資のソムリエについて、評価や評判についても深掘りしていきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

投資のソムリエとは?

ここでは、基本情報や主な投資先、構成銘柄などについて見ていきます。

基本情報

| 運用会社 | アセットマネジメントOne |

|---|---|

| 投資対象 | 国内・海外、バランス |

| ファンド設定日 | 2012年10月26日 (DC年金:2013年10月31日) |

| 分類 | 株式、債券 |

| 販売手数料 (購入時手数料) |

3.3%(税込)※上限 (DC年金:無料) |

| 信託報酬 (運用管理費用) |

1.540% (DC年金:1.210%) |

| 実質コスト | 1.578% (DC年金:1.249%) |

| 信託財産留保額 | 無料 |

| 直近分配金 | 80円(DC年金は実績なし) |

投資のソムリエは、レストランでおいしいワイン選びのお手伝いをしてくれるソムリエのように、お客様の投資の手助けを行うことをコンセプトとしています。

運用会社は、 アセットマネジメントOne。

投資のソムリエの信託期間については無期限となっており、決算日は、毎年1月と7月の年2回あります。

直近の分配金は80円(2023年7月11日)となっています。

主な投資対象は、国内や海外の公社債、株式、不動産投資信託証券などの8資産。

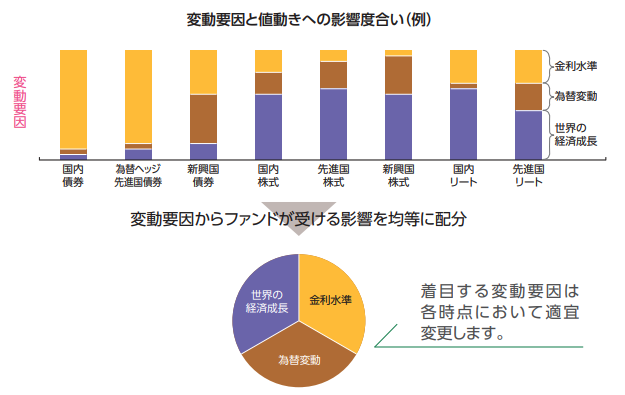

この投資のソムリエの特徴は、資産価格の変動要因に着目している点なんですね。

例えば、株、債券、リートなどの資産は、①金利、②為替、③世界の経済・景気動向の影響を受けて価格が変動していきます。

この3つの変動要因が均等になるように、資産や現金の構成比率が調整されます。

価格変更要因が均等化することで投資環境の変化に対応した安定的なリターンを目指しているんですね。

安定的な実績もあり、投資のソムリエは2018年に、「モーニングスター優秀ファンド賞」を受賞しました。

業界からも、高い評価を得ているのが、投資のソムリエの特徴です。

主な投資先

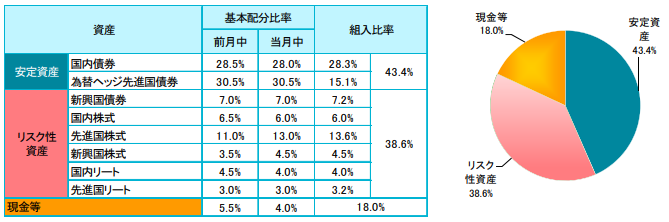

この投資のソムリエは、国内債券・先進国債券(為替ヘッジあり)、新興国債券、国内株式、先進国株式、新興国株式、国内リート、先進国リートの8資産に分散投資します。

相場環境によっては、一部現金で保有する事もあります。

この投資のソムリエでは、国内債券、先進国債券(為替ヘッジあり)の2資産を安定資産、それ以外をリスク性資産と定義しています。

実際の投資配分については、年率リスク4%に抑えるように8資産の基本配分比率を決定した上で、さらに日次戦略として、市場環境に応じて組み入れ資産を安定資産、現金資産等に入れ替えていきます。

リスク要因や相場の状況を踏まえて機動的に資産の入れ替えが行われるということです。

投資配分はどうなっているか

2023年6月末現在の資産配分は以下の図のとおりです。

資産配分は相場の状況や世界経済の動向を踏まえて日々変化していることもあり、この配分比率も変化しています。

資産総額

4800.93億円(2023年7月28日現在)。

日本の投資信託の中ではかなり大きな規模のファンドとなっています。

儲かるの?基準価額・純資産の推移・利回りは

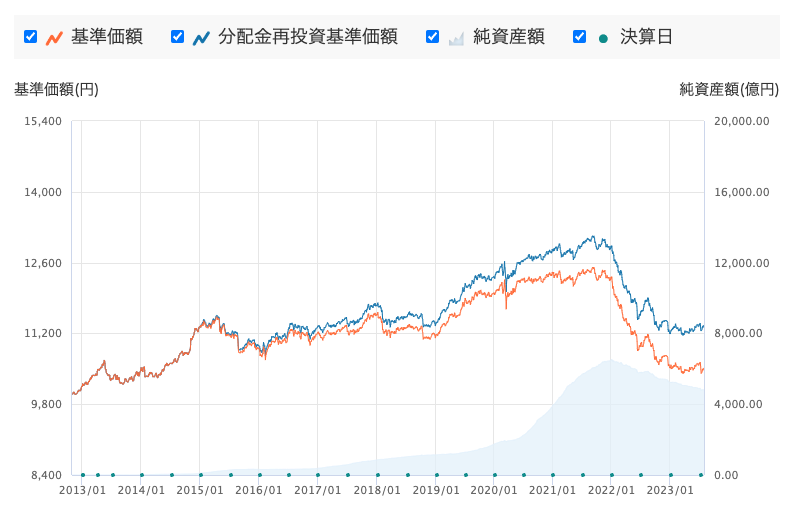

分配金を年2回支払っている中で、基準価格は大きくは上昇していませんが堅調に推移しています。

特に株式が1ヶ月で30%以上も下落したコロナショックの際にも基準価格が5%程度下落したものの、すぐに価格は回復しており、安定度の高い投資信託であることがわかります。

一方、2022年以降、金利が大幅に上昇していることもあり債券価格が暴落…投資のソムリエの基準価格も大きく下落しています。

世界的に金利が上昇していることもあり、債券価格が急落している影響で基準価格が短期的に下落しているんですね。

こんな成績だと、高い手数料を払ってまで投資する意味は全くないですね。

ちなみに投資のソムリエの騰落率は以下のとおりとなっています。5年で−2.28%ということで、かなり物足りない結果となっていますね。

結論を言うと、あまり儲かってはいないですね。

大きなリターンは期待できないですが、安定した運用を行う投資信託ということを考えると堅実な結果と言えそうです。

投資のソムリエ 評判の評価は?

投資のソムリエにもメリット・デメリットがありますので、しっかりと確認しておきましょう。

高評価のポイント(メリット)

投資のソムリエの高評価ポイントは、リスクを最小限に抑えて、長期的に安定した運用ができることです。

基準価額の変動リスクを年率4%ほどに抑えることを目指しているため、基本的に大きなリスクを背負う心配がありません。

先ほどの基準価格の推移のとおり、コロナショックの際にも基準価格の変動は、それほど大きくなかったことを考えても、非常に安定したファンドと言えます。

また、信託財産留保額、解約手数料などの費用がかからない点も、投資のソムリエの高評価ポイントです。

低評価なところ(デメリット)

投資のソムリエの低評価ポイントは、利用時に販売手数料がかかってしまうことです。

販売手数料 (購入時手数料)は、最大で3.3%となっています。

ただし、SBI証券などの主要ネット証券の場合は、販売手数料はかかりません。販売手数料を負担したくない方は、事前にSBI証券などのネット証券を選んでおいたほうが良いでしょう。

また、信託報酬 (運用管理費用)がやや高めとなっている点も、投資のソムリエの低評価ポイントです。

現時点での信託報酬は、純資産総額に対して1.54%(年率)となっています。一見すると、この金額はそれほど高くないように思われるかもしれません。

ただ、投資のソムリエは大儲けが期待できないので、余計なコストがかかってしまうと、せっかくの利益が減ってしまいますので、注意が必要です。

投資のソムリエの評判・口コミは?

投資のソムリエの評判や口コミ情報について知りたい方は、インターネットを使っていろいろと検索してみると良いでしょう。

Twitter、FacebookなどのSNS上には、実際に利用している方たちのリアルな意見が投稿されているので、非常に参考になります。

投資のソムリエを利用しようかどうか迷っている方向けに、インターネット上にある口コミ情報をいくつかご紹介いたします。

確定拠出年金の運用商品の見直しとスイッチングをしてスッキリした〜😍朝日Nvestグローバルバリュー株が5年リターン-22%だったので足切りして、投資のソムリエ5年で8%リターンを組み込んだ🙌国内株式は14%→3%くらいに。また来年になったら見直そう。

— まみやん🇺🇸 ◡̈⋆* (@toru_miyan) April 25, 2020

おはよう🌤

iDeCoやNISAの運用先にバランス型の投資信託を選ぶ人も多い

色々な資産に分散しているから安心❓

でも実は商品によってかなり差があって正直おすすめ出来ない商品も多い💦

私は自分のDCを❷の『投資のソムリエ』で運用しています😊

負けたくない人におすすめ👍

出所:日本経済新聞 pic.twitter.com/ahQdx4xbQH

— とおる@コツコツつみたて投資でしあわせを作る人🍀 (@toru_50) April 9, 2020

優良なバランスファンドとして

ピクテ 投資のソムリエが特集されてましたね。はい、存在意義が無いです。

個人投資家殺しのファンドです。

マジで要らない。世界株を長期積み立て投資した方が、遥かに下落時の元本割れ期間を短くすることができ、より高いリターンとなってきました。

— jamforlife (@jamforlife2) February 25, 2021

これらのインターネット上に投稿された口コミ情報を見る限りにおいては、投資のソムリエは、長期的なリターンを狙いたい方、負けたくない方に向いている投資のようです。

ただし、存在意義がない、個人投資家殺しなどといったの悪い口コミ情報もありますので、お申し込みする前に、評判についてしっかりリサーチしておいたほうが良いでしょう。

「投資のソムリエ 評判・保有すべき」おすすめ?

以上、投資のソムリエの特徴、メリット・デメリット、評判や口コミ情報などをご紹介いたしました。

投資のソムリエは、年間で4%程度の変動リスクを目指した運用となっているのが特徴です。

そのため、安定度の高い運用となっており、株式中心の投資信託より値動きが安定しています。

失敗のリスクが少ない代わりに大儲けも期待できない点は、デメリットになるかもしれませんが、安心感がありますので、これから投資を始めてみたい方、できるだけリスクを抑えた投資を選びたい方におすすめです。

他方、22年以降は金利が上昇していることもあり、安全資産と言われている債券価格が暴落…投資のソムリエの基準価格も大きく下落しています。

こんな成績ではちょっと”保有すべき”とまでは言えないかと思います。

ただ、いずれは債券価格も安定してくるでしょうから、仕事をリタイアした後に、退職金や老後の資金などを運用したい方にとっても、利用しやすい投資と言えます。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る