投資信託会社を選ぶ際に確認しておきたいデメリット。投資信託の購入を考えている方は、いろんな会社を比較していると思います。

そんな中、よく耳にするセゾン投信が気になる方もいるでしょう。

この記事は、セゾン投信のデメリットやおすすめしない理由があるのか、投資信託初心者にもわかりやすく、かつ読んでいくと自分の投資方針や信託会社を選ぶ基準がわかるようになると思います。

メリットとデメリットも踏まえた上でどこの証券会社を利用するのか取捨選択する判断材料にしてください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

セゾン投信とはどんな商品?

口座開設や投資信託の買い付けが無料、毎月5,000円ずつ積み立てでできるのが特徴のセゾン投信。

セゾン投信は優良ファンドではありますが、低コスト競争には正直勝てないと感じるイメージはあります。

セゾン投信の特徴は、信託会社には珍しく直接販売ができます。(独立系投信)一般的な投資信託はが投資家と運用会社の間に販売会社を挟んでいます。

つまりセゾン投信は販売会社と運用会社を両方担っている分、投資家との距離が近いということはメリットの一つと言えるでしょう。

セゾン投信には以下の2つの商品があります。

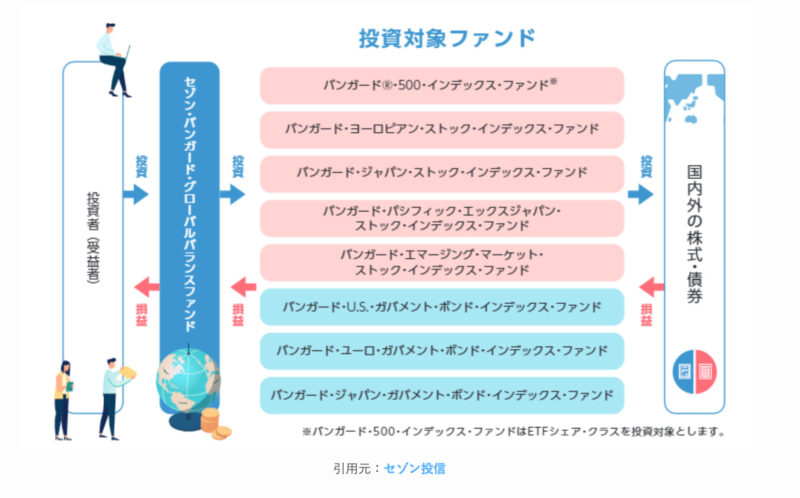

①グローバルバランスファンド

世界中の株、債券、不動産などに分散して投資するタイプのもの。

投資先は株式50%、債券50%でリスクは少ない方だと思います。

運用方針としては、長期視点で分散投資したい方向きで、リターンは割と少ない方なので初心者が試しに初めてみるのはいいでしょう。

信託報酬は0.6%程度なので、インデックス投信に比べるとちょっと高めです。

詳細は以下の記事を参考にしてください。

②資産形成の達人

こちらも長期視点の分散投資ですが、世界中の株に100%投資をしています。

GoogleやSONYなどに投資でき、リスクは高いですがリターンは大きいです。

信託報酬は1.4%程度でかなり高めです。

投資先の配分が双方で違うのでリスクの取り方に差がありますが、どちらの商品も長期的な視点で取り組む国際分散投資なので初心者向きではあります。

※信託報酬…投資信託の運用や管理にかかる費用。純資産総額から差し引かれているもの

セゾン投信は投資家とのつながりを重視しているので、今後信託報酬が大幅に下げられる可能瀬は低いと考えられます。

取り扱い商品が2つしかない点では、逆にいうと、初心者にとっては商品が少ない方が良いという人もいるでしょう。

セゾン投信をおすすめしない理由

セゾン投信は金融庁にも認められた商品と会社であり詐欺や怪しいものではありません。

しかしおすすめしない理由がいくつかあります。

手数料が高い

資産運用していく上で最も重要と言っても過言ではないのが、経費削減です。固定支出や経費を抑えることはお金を生み出す上でとても大事な準備になります。

セゾン投信には取り扱い商品が2つしかなく、グローバルバランスファンドは年率0.6%、資産形成の達人は年率1.5%です。

100万円投資したとすれば、年間で6000円、資産形成の達人は1500円も引かれていることになります。

この信託報酬は、投資信託を保有しいる限りずっと払い続けることになります。

大まかな目安は0.5〜2.5%と言われています。

また、解約時にかかるコスト(信託財産留保額)についても運用額の0.1%かかります。販売会社によっては信託財産留保額自体を導入していない会社もあるので、高コストな商品と言えます。

仕組みが複雑

セゾン投信は、”ファンド・オブ・ファンズ”という形式で、1つの投資信託の中に複数のファンドが構成されている商品の形式です。

ファンド・オブ・ファンズに構成されているファンドは、個人の投資家が購入できない機関投資家向けのファンドがほとんどです。

初心者には理解が難しい仕組みで運用しています。

また、手数料が高いことにつながりますが、セゾン投信は個人投資家が買えない投資信託をセゾン投信が購入し運用しています。複雑かつ、投資信託を通じてさらに別の投資信託を買っているから手数料が高くなっている理由にもなります。

成績が良くない

手数料と同じ、もしくは手数料以上に大事な基準ではないでしょうか。

セゾン投信の組み入れ銘柄は日本株が上位を占めており、それほど株価が上昇していません。

2020年の1年でグローバルバランスファンド+17.79%、資産形成の達人+27.95%で良いように見えますが、信託報酬が0.1%の某社米株インテックスファンドは年間で+40%です。

バランス型の商品では信託報酬0.15%の信託会社があり年間+17.7%の成績です。

ほぼ同じ成績でも信託報酬の差で自分の手元に残る額に大きな差が出ます。

ポイント利用ができない

セゾンの永久不滅ポイントをセゾン投信で利用することができません。

ポイント投資が流行っている今、せっかくセゾングループで扱っているポイントが運用できないのはマイナス点と捉える人もいるでしょう。

セゾン投信は健全?

いわゆる、”ぼったくり投資信託”は、購入時手数料3%かつ信託報酬1.5%など信じられない手数料の高さのところもありますので、セゾン投信は健全な投資信託です。

健全な証券会社や信託会社の中から自分に合う投資方法を見わけましょう。

一方、新NISAの口座を作る際は、一人につき1口座しか開設ができません。

つまり、セゾン投信で2つ以上の口座の開設をすると、非課税枠を使った投資が2銘柄に対してしかできないということもデメリットの一つです。

自分で投資先を調整するのが面倒であればセゾン投信1本ということも良いと思いますが、年齢やその時の世界情勢に合わせてもっと多くの銘柄から投資先を選べる証券会社をにしたくなる気もします。

まとめ

セゾン投信はこれから資産運用を考えている初心者の方には1本で世界中の分散投資が行えるので多少手数料がかかっても手間が省けるのは魅力の一つだと思います。

しかし、投資の勉強をしていくとセゾン投信は以上にあげたデメリットがどれだけの自分のデメリットなのか、セゾン投信はやめて他の証券会社に乗り換える可能性は高いと思います。

以前は低コストと言われていたセゾン投信ですが、信託報酬を安く抑えている独立系投信や楽天バンガードやeMAXIS Slimといった驚異の低コストのファンドが登場し、ここ数年は投資信託の低コスト競争も激化状態です。

個人的にはコストを重視しているので、コストの面だけをみても今後セゾン投信へ投資はすることはない可能性が高いです。

完璧な信託会社や商品はないので、良い点ばかりに目を向けずにデメリットを加味した上で安全に資産運用をしてください。