野村インデックスファンド米国株式配当貴族は25年以上連続で増配している米国の優良大企業にまるっと投資できるインデックスファンドです。

米国の株価指数であるS&P500よりも長期的にパフォーマンスが高いこともあり、人気の投資信託となっています。

- 野村インデックスファンド米国株式配当貴族の特徴と魅力

- S&P500配当貴族指数とは

- 連続増配している銘柄に長期的に投資するメリット

米国株への投資を始めたいけど、どの投資信託が良いかわからない方には、じっくりと長期投資できてオススメできるインデックスファンドです。

新NISAの積立投資枠の対象ファンドにもなっている点も高ポイント。

今回は、野村インデックスファンド米国株式配当貴族の評判・口コミを見ていくとともに、利回りや信託報酬などについて評価していきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

野村インデックスファンド米国株式配当貴族とは?

ここでは、基本情報や主な投資先、構成銘柄などについて見ていきます。

基本情報

| 運用会社 | 野村アセットマネジメント |

|---|---|

| 連動対象 | S&P500配当貴族指数 |

| ファンド設定日 | 2017年1月10日 |

| 分類 | 外国株式型インデックス |

| 販売手数料 (購入時手数料) |

2.2%(税込)以内 |

| 信託報酬 (運用管理費用) |

0.55%以内 |

| 信託財産留保額 | 0.1% |

| 分配金 | なし |

このファンドは、企業の規模や時価総額に関係なく、各銘柄に均等割合で投資します。年に1回、均等になるようにリバランスされるのも特徴の一つです。

なお、25年以上連続で増配している企業の数が40銘柄を下回った場合には、連続増配年数が25年に満たない企業の株式も構成銘柄に追加される場合があリます。

口コミでも指摘されてますが、やはり信託報酬等のコストが割高ですね。楽天証券やSBI証券等の大手ネット証券だと購入手数料はかからないものの、解約時に信託財産留保額がかかるのもマイナスポイントですね。

なのでコストが低いことを重視される方は、同じS&P500配当貴族指数に連動するTracersシリーズの方が、信託報酬0.1155%なのでおすすめです。

主な投資先

Tracers S&P500配当貴族インデックスの投資先は米国の連続増配を行なっている大型株式となります。

S&P500を構成する銘柄のうち長期にわたって連続増配をしている株式で構成される”S&P500配当貴族指数”の値動きに連動する投資信託なんですね。

この”配当貴族指数”の主な採用基準は、

- S&P500指数の構成銘柄であること

- 25年以上、連続で増配していること

- 時価総額が30億米ドル以上であること

- 1日当たりの平均売買代金が500万米ドル以上であること

となっていて、25年もの長期にわたり配当金を増やし続けている優良企業で構成。各銘柄のウェイトは均等投資され、構成銘柄は年1回見直されます。

25年という長い期間には

- ITバブル崩壊(2000年代前半)

- リーマンショック(2008年)

- チャイナショック(2015年)

- コロナショック(2022年)

など、世界の景気が悪化したり、株価が大きく下落するような出来事がありました。”配当貴族”となった企業は、そんな厳しい時期でも、配当を増やすことができるほどの優良企業で構成されているということです。

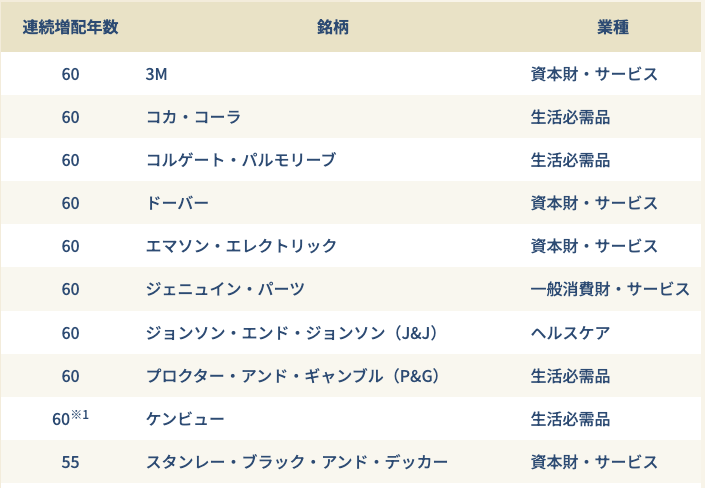

このファンドの構成銘柄数は、以下の図のように60〜70銘柄となっていて、前年の配当実績をもとに毎年1月に銘柄の見直しが行われます。

配当貴族指数に採用されている銘柄のうち、連続増配年数順に10社ピックアップしてみました。3M、コカ・コーラ、P&G、J&Jあたりは日本でも知名度が高いですね。

ちなみに連続増配年数の平均は約43年。日本企業で最も長い連続増配年数は花王の33年と比較しても、連続増配年数が極めて長いことがわかります。

資産総額

622.48億円(2024年2月20日現在)。

資産規模は500億円を超えており、外国株のインデックスファンドとしては、まずますの規模といえます。

基準価額・純資産の推移

ファンドが設定された2017年以降、右肩あがりで上昇傾向が見てとれます。

22年に入って景気減速懸念から米国株は下落している影響もあり、このファンドの基準価格は下落していましたが、23年以降は円安もあり短期的に上昇傾向です。

S&P500配当貴族インデックスのパフォーマンスは?

Tracers S&P500配当貴族インデックスが採用している配当貴族指数は、S&P500のパフォーマンスを長期で上回っているんですね。

以下は、1999年末から2022年7月までのS&P500配当貴族指数とS&P500のチャートです。

もちろん、株価が大きく上昇するタイミングなど、グロース銘柄の割合が高いS&P500の方がパフォーマンスが高い時期もあります。

しかし、過去のデータから、長期的に見て配当金の増配など株主還元に積極的な企業への投資が大きな利益につながっていることがわかります。

年率リターンは15%超え!

これまでのリターンは以下のとおりで、過去5年の平均年率リターンは15%を超えています。

野村インデックスファンド米国株式配当貴族の評価は?

この投資信託を高く評価するポイントは、

- この1本で米国の優良大企業にまるっと投資できる

- S&P500よりもパフォーマンスが高い

- 低コストで運用できる

- 分配金を出さない

ということです。クイックに見ていきましょう。

高評価ポイント①:この1本で米国の優良大企業にまるっと投資できる

25年もの長期間の間、連続増配している企業ということは、継続的に売り上げを伸ばし、財務やビジネスが安定している圧倒的な優良企業ということです。

- 2000年代前半のITバブルの崩壊

- 2008年ごろのリーマンショック

- 2015年のチャイナショック

- 2020年のコロナショック

など、世界経済には大きな経済危機がありましたが、そのような状況でも業績を伸ばして配当金などの株主還元を積極的に行なった企業で構成されるということなんですね。

高評価ポイント②:S&P500よりもパフォーマンスが高い

過去のデータからS&P500配当貴族指数はS&P500のパフォーマンスを上回っています。

過去20年間でS&P500よりも成績の良かったファンドは、わずか20%程度しかないと言われている中、Tracers S&P500配当貴族インデックスは長期的に高いリターンが期待できると思います。

ちなみに日本の株価指数である日経平均株価は、1989年末に記録した史上最高値3万8915円をいまだに超えることができていません。

高評価ポイント③:景気の影響を受けにくい

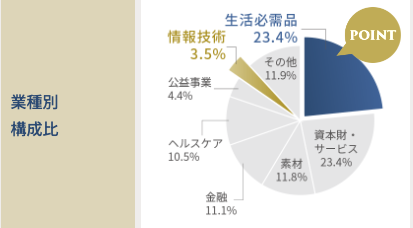

業種別構成比に注目するとS&P500 配当貴族指数は、S&P500などの米国株式指数と異なり、

- 生活必需品の比率が相対的に高い

- 情報技術の比率が低くなっている

となっていて景気の影響を受けにくいという特徴があります。具体的なセクター比率は以下のようになっていて、生活必需品セクターが20%を超えていることがわかります。

この生活必需品セクターは、コカ・コーラやP&Gなど景気が悪化した状況でも業績への影響が少ないという特徴があります。

生活必需品セクターの比率は7%程度のS&P500と比較して、配当貴族指数はかなり高い割合になっています。

高評価ポイント④:分配金を出さない

野村インデックスファンド米国株式配当貴族は他の多くのインデックスファンド同様に分配金を出していません。

株式から得られた配当金を自動的に再投資してくれるので、効率良く運用できますね。投資信託の資産総額が分配金再投資により上がることになり、基準価格がその分上昇するんですね。

長期的な資産形成をするのであれば、分配金を出さないで再投資するファンドのほうが効率よく運用できます。運用益から分配金が支払われると税金もかかります。

野村インデックスファンド米国株式配当貴族の評判・口コミは?

野村インデックスファンド米国株式配当貴族の評判・口コミをSNSから抜粋してきました。

やはり、米国の企業の中でも業績が安定している優良大企業で構成されていることもあり、パフォーマンスが高い点が高い評判となっています。

今気づいたんだけど、私が楽天証券で地味に投資してる、

✅野村インデックスファンド・米国株式配当貴族

パフォーマンスめっちゃいいな❤️

アメリカの増配株に投資するインデックスファンドです✨ pic.twitter.com/3ydRvoHomJ

— 投資OL社長ちゃん (@OL20225358) October 30, 2022

※注意です※

『Tracers S&P500配当貴族指数インデックス(米国株式)』は、つみたてNISA非対応です。つみたてNISA対応の場合は、『野村インデックスファンド・米国株式配当貴族』こちらになります。信託報酬は0.55%です。

— たこやき@やさしい株式投資 (@takoyaki_invest) June 4, 2023

こんばんは、野村インデックスファンド・米国株式配当貴族(愛称:Funds-i フォーカス 米国株式配当貴族)についてお願いできますでしょうか。

信託報酬0.55%なのが最近のファンドの中ではどうしても高い印象を受けますがいかがでしょうか。毎月少しずつ積み立てております。— むらちゅう (@saikintoushi) December 21, 2021

そのほか、NISAのつみたて投資枠の対象銘柄になっている点も評判が高いですね。

競合のTracers S&P500配当貴族インデックスファンドの方がコストは激安ですが、設定から5年たっていないこともあり2024年2月現在で積立投資枠の対象銘柄に採用されています。

その他、IT銘柄などのグロース株が大きく下落して際にも、配当貴族銘柄の株価は底堅いといった口コミもありました。

一方、信託報酬0.55%は他のインデックスファンドと比較しても圧倒的に割高水準。この点は、かなり評判が悪いですね。

「野村インデックスファンド米国株式配当貴族の評価・評判」まとめ

今回は、野村インデックスファンド米国株式配当貴族の評価と評判ということで、過去のパフォーマンスや特徴、利回りについて見てきました。

S&P500配当貴族指数に連動するファンドで、これ1本で25年連続で増配している米国の優良大企業にまるっと投資できます。

好調な米国経済と言っても、2008年のリーマンショックや2020年のコロナショックなど断続的に経済危機に見舞われてきました。

そのような状況でも、売り上げを伸ばし配当金を増やしている銘柄で構成。新NISAの積立投資枠の対象銘柄になっているkともあり、このファンドにじっくりと長期保有すれば、大きなリターンが期待できると思います。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る