今回は不動産に投資をするREIT(リート)で構成されるダイワJ−REITオープン(毎月分配型)の特徴、評判・口コミ、メリット・デメリットについて見ていきます。

株式とは異なる値動きをすることや毎月分配型ということもあり、純資産額4000億円を超える根強い人気のアクティブ型投信です。

評判・評価そして口コミを紹介

投資するメリット・デメリットを分析

ダイワJ−REITオープンは、日本のリート(不動産投資信託)に投資。東京証券取引所に上場している全てのリートから構成されています。

不動産から得られる収益を毎月分配していくのが最大の特徴ですね。

一方、高い分配金を維持するために投資家から集めた資金の一部を分配金として支払う、いわゆる”タコ足分配”について好き嫌いが分かれますね。

今回は、そんなにダイワJ−REITオープン(毎月分配型)ついて、評価・口コミだけでなく、毎月分配型はお得なのかについても深掘りしていきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

ダイワJ−REITオープン(毎月分配型)の特徴とは?

ここでは、基本情報や主な投資先、構成銘柄などについて見ていきます。

基本情報

| 運用会社 | 大和アセットマネジメント |

|---|---|

| 連動対象 | 東証REIT指数 |

| 販売手数料 (購入時手数料) |

2.2%(税込)※上限 |

| 信託報酬 (運用管理費用) |

0.792% |

| 信託財産留保額 | 無料 |

| 直近分配金 | 30円(2023/06/15) |

この投資信託の最大の特徴は、毎月15日に決算を行って収益を分配する、毎月分配型ということです。

2022年度の分配金合計額は640円となっていて、2022年3月段階の基準価格が2083円程度ということを考えるとかなりの高分配率といえます。

最近の分配金実績は以下のとおりとなっています。

基本的に東証REIT指数への連動を目指すものでありながら、信託報酬が0.792%とちょっとお高めですね。

毎月分配するということで、それなりに経費がかかるということなのでしょう。

主な投資先

ダイワJ-REITオープン 毎月分配型ファンドは日本のリート(不動産投資信託)に投資を行い、東京証券取引所が算出している東証REIT指数に連動する成果を目指すファンドです。

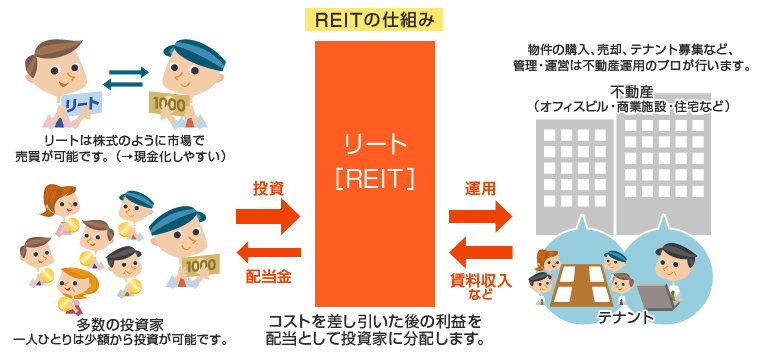

リートは、投資家から集めたお金で、ビルや商業施設、居住用のマンションなどに投資し、家賃収入や不動産の売却益を投資家に分配金の形で還元する商品です。

不動産投資というと、最低でも数千万円から数億円単位の巨額の資金が必要なうえに、購入手続きや税制も複雑ということもあり個人投資家にはかなりハードルが高いです。

このリートは少額の資金で投資ができる点でメリットがあります。リートといっても様々な投資先があり、

- オフィス用のビル

- ショッピングセンターなどの商業施設

- 工場や物流施設

- 居住用のマンション

などに投資するものがあります。

ダイワJ-REITオープン 毎月分配型ファンドは日本のほぼ全てのリートで構成されているため、この1本に投資することで、日本の不動産全体に投資することができます。

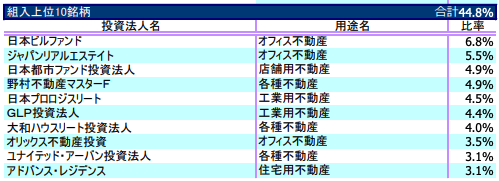

現在は約60銘柄のリートに分散投資しています。具体的な組み入れ銘柄の上位10社は以下のとおりです(22年10月31日現在)。

不動産は昔から人気の資産ですが、フィンテックや5Gは将来性の極めて高いテーマです。

これらにまるっと投資できる投資信託を記事にまとめています。ぜひご覧ください。

資産総額

4,086.94億円(2023年7月5日現在)。

投資家から集めた資金の一部も分配金に回すため、いろいろ批判の多い毎月分配型ですが、いまだに純資産総額が3000億円を超えている大人気ファンドとなっています。

基準価額・純資産の推移

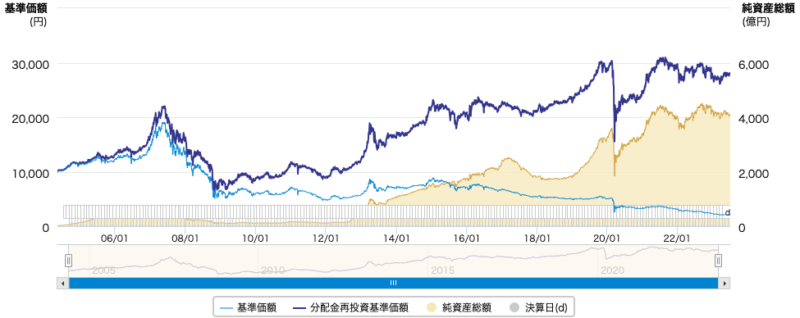

以下のチャートは2004年にこの投信が設定されて以降のものになっています。

紫が分配金を再投資したもの、そして水色が分配金支払い後の基準価格の推移となっています。

見てわかるとおり、投資家から集めた資金の一部を毎月の分配金に回しているため、基準価格が大きく下落していることが分かります。

東証REIT指数の分配金利回りは3〜4%程度ですが、ダイワJ-REITオープン毎月分配型ファンドの分配金利回りは20%を超えています。

基準価格が大きく落ち込むぐらい過度な分配金を出しているということで、長期的な資産形成には全く向かない商品と言えそうです。

ダイワJ-REITオープン 毎月分配型ファンドの評価は?

ダイワJ-REITオープン 毎月分配型ファンドの評価はどうなっているのでしょうか。

ダイワJ-REITオープン 毎月分配型ファンドに投資するメリット、デメリットを見ていきましょう。

高評価のポイント①:メリット

株式や債券と違う値動きをする不動産で構成されているというのは資産の分散という点からはメリットといえるでしょう。

不動産投資はミドルリターン・ミドルリスクと言われます。

賃料は株価や為替レート、金価格のような金融商品と比べて日々、乱高下するものではなく、中長期的に安定しています。

また、賃貸契約も基本的に中長期的かつ継続的な契約なので、安定的に賃料収入が入ってくるためです。

一方で、空室リスクがありますが、多くの賃貸不動産に投資することで、一部が空室になっても、すべてから賃料が入らなくなることは通常考えにくく、空室リスクを抑えることができます。

高評価のポイント②:日本の不動産にまるっと投資

もっとも、個人で不動産投資をするのは難しい側面もあります。

不動産は高額な買い物となり、気軽に買えるものではないからです。

ローンを組んで買うにも審査に通らない可能性があります。

不動産投資をしてみたいけれど、資金的に無理、空室リスクが怖いという方でも、ダイワJ-REITオープン 毎月分配型なら、少額の資金で間接的に不動産投資ができます。

しかも、わずかな資金でありながら、日本全国のオフィスビルや商業施設など賃料収入がしっかり入ってくる多彩な物件に分散投資できるのもメリットです。

個人投資家から少しずつ集めた資金で、たくさんの物件に投資できるようになるためです。

毎月分配型なので、投資額が大きければ、毎月のおこづかいが得られます。

預貯金の利率が低迷し続ける時代に、良い利息収入が得られると高い評価があります。

また、不動産投資は一度投資すれば、簡単に売買できません。

値下がりする場合やなかなか買い手がつかない場合もあります。

これに対してダイワJ-REITオープン 毎月分配型ファンドは、いつでも気軽に売れるのもメリットです。

低評価なところ①:投資額が少ないと分配金は少ない

当然と言えば当然ですかね。

毎月分配されるといっても、投資額が少ないと極わずかな金額しか得られず、おこづかいにもなりません。

もっとも、分配金は再投資できるので、投資額が少ない方は再投資して増やすことが可能です。

低評価なところ②:長期的な資産形成に向かない

何度も書いてますが、ダイワJ-REITオープン毎月分配型ファンドは、毎月の高い分配金を維持するためにリートから得られる分配金の他に、投資家から集めた資金を切り崩して分配金に回しています。

いわゆる”タコ足分配”といわれるものですが、

- 基準価格が長期的に大きく下落

- 信託報酬が高い

ことを考えると、長期的な資産形成には向かない商品といえそうです。

資産を長期的に増やしていきたいなら、インデックスタイプのeMAXIS Slimが良いですね。

ダイワJ-REITオープン 毎月分配型ファンドの評判・口コミは?

ダイワJ-REITオープン 毎月分配型ファンドに実際に投資されている方や投資経験が豊富なファンドウォッチャーたちの評判や口コミを見ていきましょう。

"国内REIT型ファンドのうち6月に170億円の流入超で第2位となった「ダイワ J-REITオープン(毎月分配型)」も毎月決算型で、毎月80円の分配金を支払い続けている。

残高も3000億円弱"#Jリートンhttps://t.co/UYQn8zMf6G pic.twitter.com/TqpG6RZno9— (J)リートン (@J_REITON_PIG) July 26, 2020

あ、わいの虎の子のタコ足配当投資信託、ダイワJ-REITオープン「毎月分配型)の基準価額が購入した時より高くなってる。

マジギャンブル。

楽しい〜。

#相場師R pic.twitter.com/PtxYr2I2Kx— R外資で生き抜く (@R1067556) January 18, 2021

まとめたニュース : 毎月、不労で1万の利益得られる副業。

https://t.co/ohzy07PWOuそんなあなたにダイワJ-REITオープン(毎月分配型)がおすすめ!37.5万円投資すれば毎月1万円がもらえます。

多分これが一番早いと思います。

— R外資で生き抜く (@R1067556) January 21, 2021

ダイワJ-REITオープン 毎月分配型ファンドはおすすめ?

不動産投資をしたいけれど投資資金がない方、ローンを組んで投資するのは怖い方、空室リスクが気になる方、1つの物件に絞り込む指標が持てず判断に困っている方におすすめです。

わずかな資金から始められ、日本全国の厳選された賃料収入が安定したオフィスビルや商業施設などに幅広く投資が可能です。

不動産投資はミドルリスク・ミドルリターンで継続的に安定収入が得られる投資であるため、株式投資や株式に投資するファンドに比べて、乱高下が少なく、中長期的な視点で投資するのに向いています。

また、毎月分配型なので、ある程度まとまった金額で投資をすれば、毎月の分配額もそれなりになり、おこづかいが手に入ります。

低金利時代で預貯金の利息収入に期待が持てないけれど、毎月不労所得や利息収入を得たいといった方にもおすすめのファンドです。

不動産と異なり、気軽に売買したい方にもおすすめです。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。