長期投資をする際のスタンダードになりつつある「ノーロード(購入手数料不要)」型の投資信託。

その中でも最近、投資家から注目を集めているのが「たわらノーロード」シリーズです。

低コストと幅広いラインナップが魅力の投資商品ですが、たわらノーロードに投資するメリット・デメリットにはどのようなものがあるのでしょうか。

また、投資信託としての魅力度が高いおすすめの銘柄はどれなのでしょうか。

本記事では、他のファンドとの比較などを通じて、それらのテーマについて解説していきます。

たわらノーロードシリーズの投資信託に関心のある人は、ぜひ参考にしてみてください。

たわらノーロードとは?

たわらノーロードとは、アセットマネジメントOne社が立ち上げた低コストのファンドです。

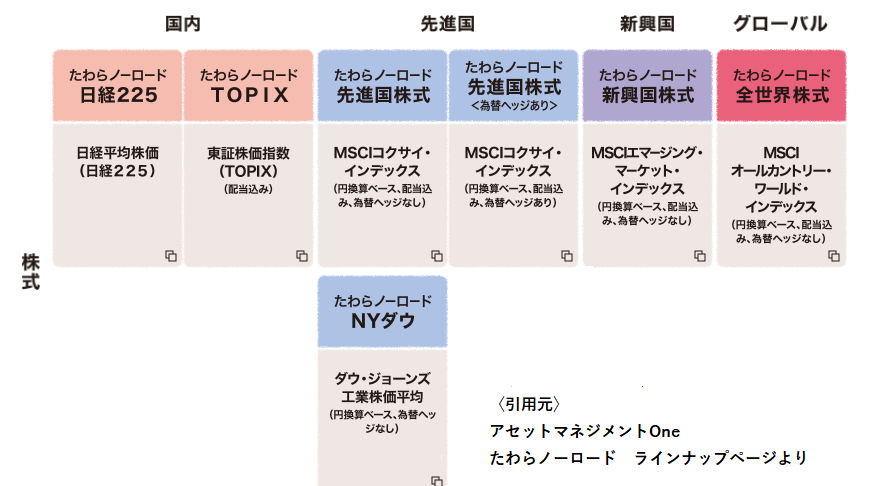

インデックス型のファンドは全27種類あり、投資地域は「国内・先進国・新興国・グローバル」、資産の種類は「株式・債権・リート及びそれらのバランス型」とラインナップは多岐にわたります。

たわらノーロードのインデックスファンドに集まった資金は、資産の種類ごとに集約して運用されます。これを「マザーファンド方式」と言います。

個々の投資信託の純資産額は決して大きくありませんが、おおもとの「マザーファンド」の資産規模が大きいため、固定費の負担や大きな資金流出への対応、効率的な運用による低コストでの運用が可能になっています。

2022年5月22日現在、NYダウ、債券、リート、バランス型(スマートバランスシリーズ)を除く15種類がつみたてNISA対象のファンドとなっています。

積立NISA関連の記事としては、以下の記事が参考になります。

たわらノーロードに投資するメリット

たわらノーロードに投資するメリットとしては、次の2つが挙げられます。

1.低コストで運用できる

2.自分のリスク許容度に応じて投資先を選択できる

1.低コストで運用できる

たわらノーロードは、投資信託の購入時と売却時に手数料がかかりません。

また、信託報酬(運用管理費用)はおおむね業界内で低水準です。

積立NISAなどの長期運用に適した商品群であるといえるでしょう。

ただ、実際に他のファンドと比べてみると、純資産額が大きく、コスト面で競争力があるのはごく一部の投資信託に限られます。

下記は、たわらノーロードのNISA対象商品とその類似ファンドを比較した表ですが、純資産額やコスト面で他社と同等もしくは上回っているのは、たわらノーロード先進国株式(為替ヘッジあり)、たわらノーロードバランス(8資産均等型)の2つのみであることが分かります。

ノーロードは魅力的ですが、信託報酬額や純資産総額を見る限り、あえてたわらノーロードを選ぶ必要性は薄いといえるでしょう。

2.自分のリスク許容度に応じて投資信託を選択できる

たわらノーロードは、代表的な資産の投資信託をすべて取り扱っているため、自分のリスク許容度に応じて投資信託を選択することができます。

過去の実績から、資産ごとに暴騰率や期待される利回りを知ることができるので、目指すリターンから逆算して投資先を検討してみてもよいでしょう。

また、バランス型には8資産均等型のほかにも複数のラインナップがあり、リスク許容度に応じて「堅実型」「標準型」「積極型」の3つのファンドから選ぶことができます。

8資産均等型との違いは「1.先進国株式・債権の『為替ヘッジあり』を取り入れてた計10資産で運用されている点」「ファンドによって、株式・債権・リートの比率が異なる点」が挙げられます。

投資方法に「為替ヘッジあり」を取り入れることによって、為替変動のリスクを見込んだ資産運用が可能となります。

ウクライナ問題以降、円安による物価高や、資産の目減りリスクに危機感を抱く人も多くなったのではないでしょうか。そういったリスクを回避するためにも、円の評価額の上下に対応する為替ヘッジを取り入れることは重要なのです。

信託報酬額も一律0.242%(税込)と安価に設定されているので、

・「1つの資産・通貨だけの投資・運用に不安を感じている」

・「自分のリスク許容度にあったバランスファンドに投資したい」

といったニーズを持っている人は一度検討してみてもよいでしょう。

| ファンド | 暴騰率 | 平均利回り | 特徴 |

| 堅実型 | ‐2.3~+8.2% | +3.8% | 債権の比率高め

堅実な運用をする |

| 標準型 | ‐3.7~+20.7% | +7.1% | 債権・株式・リートにバランスよく投資する |

| 積極型 | ‐9.1%~+35.2% | +9.5% | 株式・リートの比率高め

積極的にリターンを狙う運用をする |

たわらノーロードに投資するデメリット

たわらノーロードに投資するデメリットとしては、次の2つが挙げられます。

1.資産規模の小さいファンドが多い

2.ベンチマークを上回るような大きなリターンを狙えない

1.資産規模の小さいファンドが多い

たわらノーロードのインデックス型投資信託のうち、純資産総額が100億円を超えるのは27種類中、11商品のみです。

〈株式〉日経225 先進国株式 先進国株式(為替ヘッジあり) 新興国株式

〈債権〉国内債券 先進国債権 先進国債権(為替ヘッジあり)

〈リート〉国内リート 先進国リート

〈バランス型〉バランス(8資産均等型)バランス(標準型)

一般的に、投資信託の純資産総額は大きい方がよいといわれています。

純資産総額が大きい方が効率よく銘柄を入れ替えることができ、指数やベンチマークに連動した値動きを狙いやすいためです。その1つの目安となる金額が100億円です。

ただ、仮に100億円をクリアしていたとしても、他のファンドの方が資産規模が大きければ、指数の連動性の面では劣る、つまりインデックスファンドとしての機能が弱いということになります。

コストを比較する際に既に見てきたように、たわらノーロードの純資産額を上回るインデックスファンドも多くあるのが現状です。

ファンドが開設されてから5年未満のものも少なくなく、ファンドの成績を判断する材料が少ないのもマイナス材料と言えます。

2.ベンチマークを上回るような大きなリターンを狙えない

たわらノーロードに限らず、インデックス型のファンド全般に共通して言えることですが、ベンチマークを上回るような大きなリターンを狙うことはできません。ベンチマークを上回るリターンを得たい人は、個別株やETF、アクティブファンドなどを活用するのが賢明です。

また、インデックス・ファンドで利益が出る前提条件は、インデックスに基づいて投資した資産の評価額が上昇することです。

株式であれば経済成長率の低い、もしくは経済が停滞している国や地域への投資、債権であれば信頼性が弱く資産としての価値が低い債券、リートであれば資産価値が上昇しない不動産案件にいくら投資しても、あまり良いリターンを得ることはできません。

やみくもに分散投資をするのではなく、利益を生みだす力をもった投資先を見極めた上で、投資判断をすることが大切です。

たわらノーロードのおすすめは先進国株式一択!

たわらノーロード先進国株式をおすすめするのは、次の2つの理由からです。

理由1)資産規模が大きく、運用歴も長い

たわらノーロード先進国株式(為替ヘは、たわらノーロードシリーズの中で最も人気のある投資信託です。2022年5月時点で1,800億円以上の資産規模があり、競合するeMAXISSlim先進国株式インデックスよりも、2年ほど早くファンドを開設しています。

資産規模ではeMAXISにやや劣りますが、より長く運用することでよりベンチマークとの連動制を高めたり、ファンドとしてのリスクの軽減を図ったりすることも可能でしょう、

信託報酬の差もほぼ誤差のようなもので大きくは変わらないのも、おすすめできる理由の1つです。

理由2)先進国株式は安定性・成長性に優れている

一般的に、先進国は新興国と比べて、政治・経済体制が安定しています。言い換えれば、その国特有のカントリーリスクにより、資産額が激しく変動するリスクが比較的低いということです。

産業も高度に発展しているため、上場している企業にも多様性があり、分散投資の効果が高まります。グローバル展開している企業も多く存在するため、世界経済の発展に伴って資産価値が増大することが期待できるでしょう。

先進国株式の投資先には、今後とも成長が見込めるアメリカ企業が全体の半数以上を占めているため、アメリカの経済発展の影響を享受することもできます。

〈まとめ〉たわらノーロードは今後に期待!

結論として、たわらノーロードシリーズで現状おすすめできるのは、先進国株式の実であるという結果になりました。

ただ、今後順調に資産運用額が増えていけば、力を入れているバランスファンドの安定感が増し、優秀なファンドになっていく可能性もあります。

顧客目線に立って、リスク許容度毎のバランスファンドを作ったり、インデックス型の投資信託の弱点を補完した「たわらノーロードplus」などの関連商品を発表している点は評価できるところです。

今後の動向に引き続き注目していくべき、投資信託のシリーズの1つであることは間違いないでしょう。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。