TLTは米国の残存期間20年超の米国財務省証券で構成される超長期国債にまるっと投資できる、上場投資信託(ETF)TLTについて、投資はありか過去のデータなどをズバッと分析していきます。

- TLTってどんなETFなのかわかる

- TLTの過去の株価推移やリターンがわかる

- TLTに投資する方法についてわかる

- TLTに投資するメリット・デメリットがわかる

記事で詳細にみていきますが、TLTの特徴をまとめると、

- 過去20年間で年率平均4%弱の高いパフォーマンス

- 株式と逆相関の動きをするので、リスク分散になる

- 株式と債券を保有することで分散投資となる

ということですね。

今回は、そんなTLTに投資するメリットなど解説します。今後の米国株や米国ETFに投資する際の参考になる内容となっています。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

上場投資信託(ETF):TLTとは?

iシェアーズ 米国国債 20年超 ETFのTLTは、ブルームバーグ・バークレイズ 米国国債20年超指数に連動した、米国の20年以上の長期国債にまるっと投資できるETF(上場投資信託)です。

基本データ(2024年3月8日現在)

| 株価レンジ(52週) | 82.42 - 109.10ドル |

|---|---|

| 経費率 | 0.15% |

| 分配金利回り | 3.58% |

| ベータ値 | 0.17 |

| デュレーション | 19.22年 |

| 設定日 | 2002年7月22日 |

| 配当月 | 毎月 |

S&P500との相関性を表すベータ値が0.17%なので、国債らしく株式とは逆の動きをする逆相関になっています。また、デュレーションが19.22年なので、理論的には金利が1%上がれば19%の振れ幅が起きることになります。

株価の推移(チャート):5年

2020年2月のコロナショックの際には株式と逆相関を表すような動きで大きく値を上げています。

その後、2022年以降、米国市場の大幅な金利上昇の影響もあり、TLTの価格は大幅に下落しています。

TLTに投資するには?日本の投資信託でも可能?

TLTに投資するには、外国ETFを扱っている証券会社に口座開設して取引することになります。

残念ながらTLTは、楽天・VTIやSBI・VOOのように、海外ETFに投資をするタイプの投資信託は設定されていません。

TLTは、マネックス証券、SBI証券、楽天証券などの主要ネット証券で取り扱っているので、米ドルでの取引となりますが、日本株を取引するのと同じ感覚で売買することができます。

TLTのような特徴を持った商品に、日本の投資信託で取引をしたい場合は、インデックス型の投資信託であれば先進国債券市場をメインに投資できる

あたりになりますが、このインデックスファンドは投資先がアメリカを含む先進国となっています。また、国別比率ではアメリカ国債が44%となっています。

TLTの配当金・分配金のデータは?

それではiシェアーズ 米国国債 20年超 ETFのTLTの分配金データと配当金の推移を見ていきましょう。

- 分配金利回り : 3.58%

- 5年平均増配率:1.17%

- 10年平均増配率:0.24%

- 配当月:毎月

- (参考URL:Dividend Invester HP)

2020年以降、分配金が大きく減少していて、増配率がそれほど伸びていないですね。毎年増配するETFではありません。

現時点での分配金利回りは3%程度とETFの中では高い分配金利回りです。

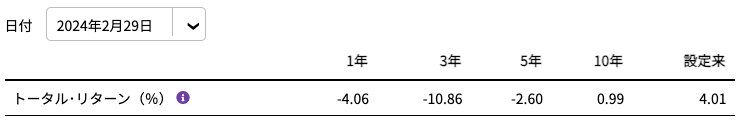

TLTのリターンとパフォーマンスは?

以下は2002年の設定来のTLTのチャートです。

設定来の20年間で比較的きれいに右肩上がりのチャートを形成しています。一方、2022年以降は、金利上昇影響もありTLTの価格は大きく下落しています。

また、設定来のリターンは年平均4%程度のパフォーマンスを出しています。株式の期待パフォーマンスは7%程度ということを考えると、まずまずのリターンと言えそうです。

TLTは長期的なパフォーマンスに優れているので、長期保有を前提に毎月分配金を受け取りつつ値上り益を期待して投資するという活用が良いでしょう。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る

TLTは買いか?:メリット・デメリット

TLTのデータや過去のパフォーマンスを見てきましたが、これらを踏まえてTLTに投資する際の

- 投資するメリット

- 投資するデメリット

についてまとめていきましょう。

投資するメリット

TLTのメリットをまとめると、

- 債券市場をアセットに組み込むことでリスク分散になる

- 設定来で4%弱の高いパフォーマンスを出している

- 経費率が低い

- 日本の主要ネット証券から購入できる

ということですね。

リスク削減のため、債券市場をポートフォリオに組み込むことは王道の投資スタイルです。また、設定来で年率平均7%弱の高いパフォーマンスを出しており、長期保有を前提であれば株式市場の暴落に備えた保険の意味で保有しておきたいETFの一つと言えます。ただ、ペーパーアセットのメインはトータルリターンから、株式の比率を高くした方がいいです。

TLTに100万円投資しても年間の経費は1500円程度ですので、長期間保有してもリターンへの影響はほとんどないですね。

なお、ブラックロック社の人気ETFということもあり、SBI証券、マネックス証券、楽天証券などの主要ネット証券から日本株を投資する感覚で投資することができます。

投資するデメリット

TLTのデメリットをまとめると、

- 組み入れ銘柄が米国債100%のため、FRBの金利政策に影響される

- トータルリターンでは株式市場より大きく見劣りする

- 長期債券らしく、値動きが激しいため長期保有が前提

やはり1番のデメリットは高いパフォーマンスを出していても、トータルリターンでは株式市場に大きく差をつけられてしまう点です。参考のためにTLTと同じブラックロック社のS&P500指数に連動するETFであるIVV(青線)との比較チャートを載せますが、株式市場とのリターン差は歴然です。

債権投資はどちらかといえば、守りの投資に入るため、ある程度の資産が形成できた後に「資産を減らさないための投資」で検討した方がいいでしょう。

ただ、パウエルFRB議長は2024年までは低金利政策を続ける意向のようなので、それまでは債券価格も上がっていくかもしれません。

TLTへの投資:個人的な感想

長期で見ても比較的高いパフォーマンスを出しているTLTなので、株式と逆相関の動きをする債券市場をポートフォリオに組み込むことは、保険の役割という意味でも非常に理にかなっている投資手法です。

ただ、20代~30代の若い世代で大きなリスクをとれる世代であれば、わざわざ守りの資産といわれる債券の比率を高くする必要は低いでしょう。40代以降、ある程度の種銭を積み上げた状態で「負けないための投資」をするなら有用な投資手法です。

または債権投資の特徴を生かし、今後、株式市場が暴落し世界経済が不景気になっていくとお考えであれば、債券投資も面白くなるかもしれません。ただ、債券は長期金利の影響が大きいので、金利動向に注視ながらタイミングを見ていく必要があります。

まとめ:TLTは買いか?

米国の長期国債に投資をするETFであるTLTについて買いなのかどうか、ズバッと分析してきました。

記事の結論をまとめると、

- 長期的に安定的なインカムゲインとキャピタルゲインを望みたい

- 株式市場一択では不安なので、債券投資を入れて分散投資したい

- 40代以降で資産を守ることを目的にしたい

ということです。長期国債は短期国債よりも変動率が高いため、長期保有すればキャピタルゲインとインカムゲインの両方が期待できます。

また、結婚して守らなければいけない家族ができたとき、保有資産を少しずつ増やして負けないための投資をするときに、債券投資は有用な手段となりえます。

それでは。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る