高い成長が期待できる企業に投資をするグローバル・プロスペクティブ・ファンド【愛称:イノベーティブ・フューチャー】の特徴、株価(基準価格)、メリット・デメリットについて見ていきます。

販売開始された2019年から約1年で総資産総額が1兆円を突破。今注目の投資信託です。

評判・評価そして口コミを紹介

投資するメリット・デメリットを分析

グローバル・プロスペクティブ・ファンドは、劇的な生産性の向上をもたらしたり、急激なコスト低下をもたらすことなど破壊的イノーベーションをもたらす企業に投資をするアクティブファンドなんですね。

今回は、そんな成長性の高い企業に投資するグローバル・プロスペクティブ・ファンドについて、評価や評判・見通しについても深掘りしていきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

グローバル・プロスペクティブ・ファンドの特徴とは?

ここでは、基本情報や主な投資先、構成銘柄などについて見ていきます。

基本情報

| 運用会社 | 日興アセットマネジメント |

|---|---|

| 設定日 | 2019年6月28日 |

| 投資対象 | 外国株式 |

| 販売手数料 (購入時手数料) |

3.3%(税込)※上限 |

| 信託報酬 (運用管理費用) |

1.658% |

| 信託財産留保額 | なし |

| 直近分配金 | 0円 |

グローバル・プロスペクティブ・ファンドは、破壊的なイノベーションを起こし得るビジネスを行う企業を投資対象とするアクティブファンドで、約40銘柄で構成されています。

こちらのファンドは、「イノベーティブ・フューチャー」という愛称でも呼ばれています。

銘柄数を絞っていることもありファンドマネージャーの目利きが将来のリターンに大きく影響が出ることになりますね。

主な投資先と運用体制

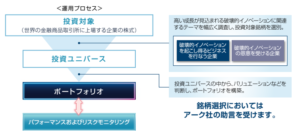

このファンドは高い成長が見込まれる破壊的イノベーションに関連する投資対象銘柄を選別します。

具体的な投資対象としているテーマは、

- ブロックチェーン

- ゲノム

- ロボティクス

- 宇宙

- 人工知能

など。これらのテーマを扱う企業の中から投資対象を選別。株価などを踏まえて投資する企業を厳選します。運用プロセスのイメージはこんな感じです。

銘柄選別の選定にあたっては、イノベーションや成長性のある企業の調査に強みを持つ米国・アーク社の助言を受けることとしています。

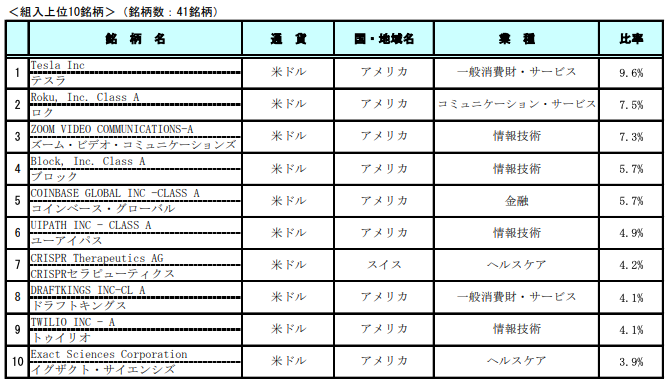

グローバル・プロスペクティブ・ファンドの組み入れ銘柄上位10社は以下のとおりです(2023年5月現在)。

投資している41社のうち米国企業の比率が80%程度を占めており、実質的に米国企業に投資をするファンドと言って良いかと思います。

テスラ、ロク、コインベース、ズームなど、電気自動車や仮想通貨、ネットワークシステムなどのイノベーティブな企業が上位銘柄を占めています。

日本でも話題となっている企業が多いのではないでしょうか。

高い成長を期待できる破壊的イノーベーションを期待できる企業に投資をしているということなので、ファンドマネージャーの目利き・能力がファンドの成績に大きく影響すると言えるでしょう。

ちなみに、フィンテックやESGも最近注目されている投資テーマとなっています。

これらのテーマ型アクティブファンドを記事にまとめています。ぜひご覧ください。

資産総額

3740.81億円(2023年5月22日現在)。

2019年6月に設立された比較的新しいファンドですが、 純資産総額が一時的に1兆円を超えるなど大人気ファンドとなっています。

ただ、2021年後半ごろからパフォーマンスの悪化により資産総額が減少傾向です。

基準価額・純資産の推移

高い成長率を期待できる企業中心に投資されていることもあり、基準価格は大きく上昇。

しかし2021年後半の金利上昇に伴い成長銘柄が売られており、このファンドの基準価格も下落傾向です。

特にコロナショック後に、基準価格が7200円から1年もたたないうちに30000円超えにまで急上昇しています。

多くの企業が感染症拡大で大きな影響を受ける中、成長性の高いテスラなどのグロース銘柄にはむしろ追い風が吹いたということでしょう。

グローバル・プロスペクティブ・ファンドの評価とは?

グローバル・プロスペクティブ・ファンドのメリット・デメリットについては、以下の通りです。

高評価のポイント(メリット)

◯将来性の高いテーマに投資できる

電気自動車、仮想通貨、人工知能など、今後長期的に高い成長が確実と考えられるテーマの中から優良企業にまるっと投資できる点はメリットといえるでしょう。

このような企業を探して個別に投資するのは、特に投資初心者の方にとってはハードルが高いですし、個別企業だと業績悪化で株価急落のリスクも高いです。

◯高いリターン

あくまでも過去の実績ですが、わずか2年ちょっとで設定来リターン150%近い高パフォーマンスとなっています。

投資金額が2.5倍になっている計算です。

低評価なところ(デメリット)

◯コストが割高

グローバル・プロスペクティブ・ファンドの残念なところは、アクティブファンドということもあり販売手数料が高額となっていることです。

最大3.3%。投信の購入手数料を無料としている主要ネット証券での取り扱いがないので、このファンドを購入する際はしっかりと購入手数料が取られます。

5,000万円以上を購入した場合には割引されますが…、一般の個人投資家にはかなりハードルの高い金額です。

また、信託報酬も1.658%と高い設定となっており、手数料の負担が大きいがデメリットですね。

◯みずほ銀行・みずほ証券でしか買えない

取扱金融機関がみずほだけとなっていて、主要ネット証券で購入できないのは不便と言って良いですね。

グローバル・プロスペクティブ・ファンドの評判・口コミは?

Twitter上には、グローバル・プロスペクティブ・ファンドに関する以下のような口コミ情報がありますので、参考にしてみると良いでしょう。

時代が追いついてきた感ある。グローバル・プロスペクティブ・ファンドは、みずほ証券でしか買えず手数料も高いですが、米ARK社の超優良ETF $ARKK と連動して高いリターンを叩き出している投資信託です。おすすめ! pic.twitter.com/x98Pe9WliW

— Ryufa (@ryu_fa) October 11, 2020

アクティブ型の投信で高パフォーマンスの物を見ると、「グローバル・プロスペクティブ・ファンド」が出てくるので、やっぱりARKKで良い気がしてきます。。

— アイビー (@ivy_memos) January 17, 2021

ARKのグローバル・プロスペクティブ・ファンドを買いたいけど取扱金融機関がみずほ証券だけで買いにくい。

しかも販売独占状で購入者が多いからか年末にしれっと5000万円以上1億円以下の申込手数料を引き上げてる。随分強気な価格設定で🙄 pic.twitter.com/fOjbPFSD6H— とち子@100日後も銀行にいるお局 (@tochico_banker) January 9, 2021

これらのTwitter上に投稿された口コミ情報を見る限りでは、高いリターンを生み出す有望なファンドだと捉えている方が多いですね。

一方、信託報酬などのコストが高いことやみずほ証券・みずほ銀行でしか購入できない点をデメリットと考えている方もいます。

今後の見通しは?

22年に入って世界の株式市場は大きく下落していますが、長期的に米国を中心としたイノーベーション力の高い企業の将来性は高いと考えます。

確かに、22年以降基準価格の下落が続いていますが、これは金利上昇とインフレによってリスクオフ(回避)の流れが続いているためです。

米国の中央銀行であるFRBは金融引き締め姿勢をとっており、23年以降もこの状況は続くと考えられています。

一方で、米国を中心としたイノベーション関連企業では、長年かけて育てたAIやITなどのテクノロジーが実を結び、しっか

りと収益を上げていることは間違いありません。

インフレが落ち着き、金融引き締めの状況が緩和されてくれば、長期的にグローバル・プロスペクティブ・ファンドの価格上昇も期待できると考えます。

グローバル・プロスペクティブ・ファンドはおすすめ?

以上、グローバル・プロスペクティブ・ファンドの特徴、メリットやデメリット、評判などについてご紹介いたしました。

電気自動車、ブロックチェーン、AIなど将来性の高いテーマにまるっと投資できることもあり大人気のファンドとなっているグローバル・プロスペクティブ・ファンド。

これらのテーマは、長期的にも大きく成長する分野であることは間違いないですね。一方、テーマ型ファンドはブームが去ると途端に成績が悪くなってしまう傾向がある点については注意が必要です。

また取扱いが、みずほ銀行・みずほ証券だけであり購入手数料3.3%かかるのも、ちょっとコストが高いですね。信託報酬も1.6%もあるし…

なので高いコストを払っても、将来性で注目されているイノーベイティブなテーマに長期的に投資し続けたいという方に向いた商品と言えそうです。

それでは。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る