投信ブロガーが選ぶファンド・オブ・ザ・イヤー2020で1位を獲得したeMAXIS slim 全世界株式(オール・カントリー)と「除く日本」どっちがおすすめでしょうか?

「全世界株式(オール・カントリー)」は、この一本に投資すれば先進国、新興国の株式約3000銘柄に低コストで投資ができるので、個人投資家から圧倒的な人気ファンドとなっています。

一方、日本の株式市場はバブル崩壊以降、低迷していることから日本株が除外されているeMAXIS slim 全世界株式(除く日本)の方が良いのではないかと考える投資家も多いです。

実際のところ「全世界株式(オール・カントリー)」と「全世界株式(除く日本)」どっちが良いのでしょうか?

今回は、この投信ブロガーの間でも人気の高い「eMAXIS slim 全世界株式(オール・カントリー)」と「除く日本」どっちが良いのか比較していきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

eMAXIS slimシリーズとは?

eMAXIS Slim(イーマクシス スリム)シリーズは三菱UFJ国際投信が運用する、いま最も注目を集めている投資信託です。

人気の秘密は「業界最低水準の運用コストを、将来にわたってめざし続けるファンド」というコンセプトで、個人投資家に絶大な支持を集めているシリーズです。

参考記事⏬

eMAXIS Slimシリーズでおすすめは?

実際のところ信託報酬は業界最安値になるよう、継続的に引き下げられているんですね。長期投資では信託報酬などのコストが低いほど投資家のリターンが高くなります。

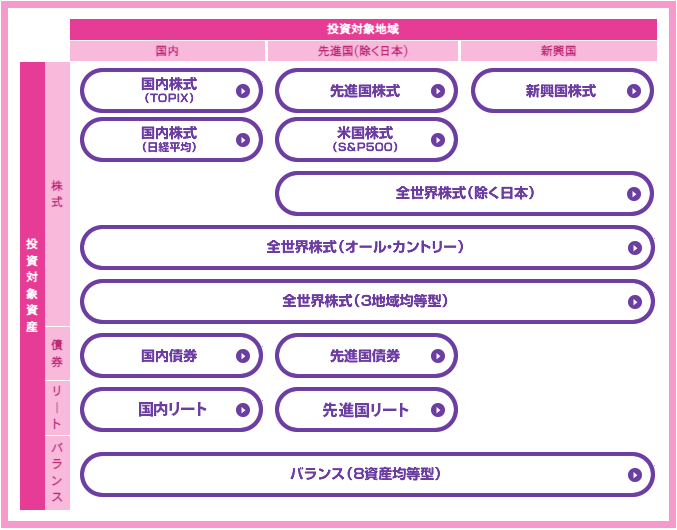

eMAXIS slimシリーズは全部で13商品が運用されています。

対象となる地域は国内、先進国、新興国へ投資、投資対象資産は株式、債券、リート(不動産)となっていて幅広い商品ラインナップになっています。

業界最低水準コストでかつ種類も豊富なので、どのファンドに投資するか迷った際には、eMAXIS slimシリーズが選択肢に上がってくるかと思います。

全世界株式(オール・カントリー)と除く日本とは?

ここでは、全世界株式と「除く日本」の基本情報や主な投資先、構成銘柄などについて見ていきます。

eMAXIS slim 全世界株式(オールカントリー)

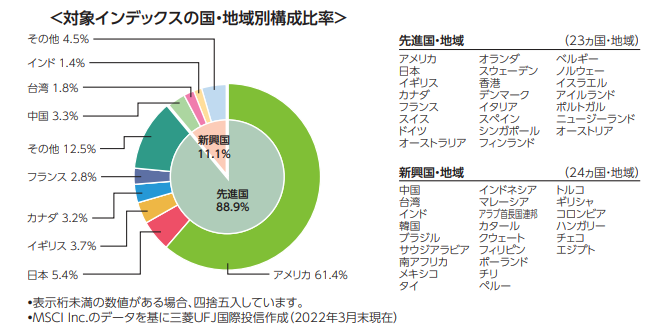

eMAXIS slim 全世界株式(オール・カントリー) は、MSCIオール・カントリー・ワールド・インデックスに連動する投資信託で、投資対象は日本を含む先進国と新興国の株式となります。

構成比率を見ると新興国株式が約11%程度含まれていますね。

| 運用会社 | 三菱UFJ国際投信 |

|---|---|

| 連動対象 | MSCIオール・カントリー・ワールド・インデックス |

| ファンド設定日 | 2018年10月31日 |

| 分類 | 外国株式型インデックス |

| 販売手数料 (購入時手数料) |

無料 |

| 信託報酬 (運用管理費用) |

0.1144%以内 |

| 信託財産留保額 | 無料 |

| 分配金 | なし |

国や地域の構成比率を見ると、以下のとおりとなっています。

全世界株式という名前のとおり世界各国の株式が投資対象です。先進国は日本や米国、欧州を含む23カ国、新興国は中国や台湾、インドを含む24カ国で構成されています。

全世界株式(オールカントリー)といっても、米国の構成比率が60%を超えていますし、先進国の割合は約90%です。

企業の時価総額(=大きさ)に応じて投資比率が決まるので、新興国の比率は低くなっています。

また、このファンドの組入銘柄数は約3000となっています。

上位10銘柄を見ると、台湾セミコンダクターを除いて米国企業となっていて、好調な米国市場を牽引している巨大ハイテク企業が上位を占めているんですね。

日本でもおなじみの企業ばかりなので、Apple、Microsoft、Amazonなど、ほとんど名前を聞いたことがあるのではないでしょうか。

eMAXIS slim 全世界株式(除く日本)

eMAXIS slim 全世界株式(除く日本)は文字どおり全世界株式から日本企業が除かれた投資信託です。

信託報酬などのコストも全世界株式と同じ。

投資国と投資比率は以下のとおりで、日本が含まれていないだけで全世界株式とほとんど同じ構成・比率となっています。

米国の比率が61.4%から64.9%に増加。新興国も微増しています。

全世界株式(オール・カントリー)と除く日本を比較!

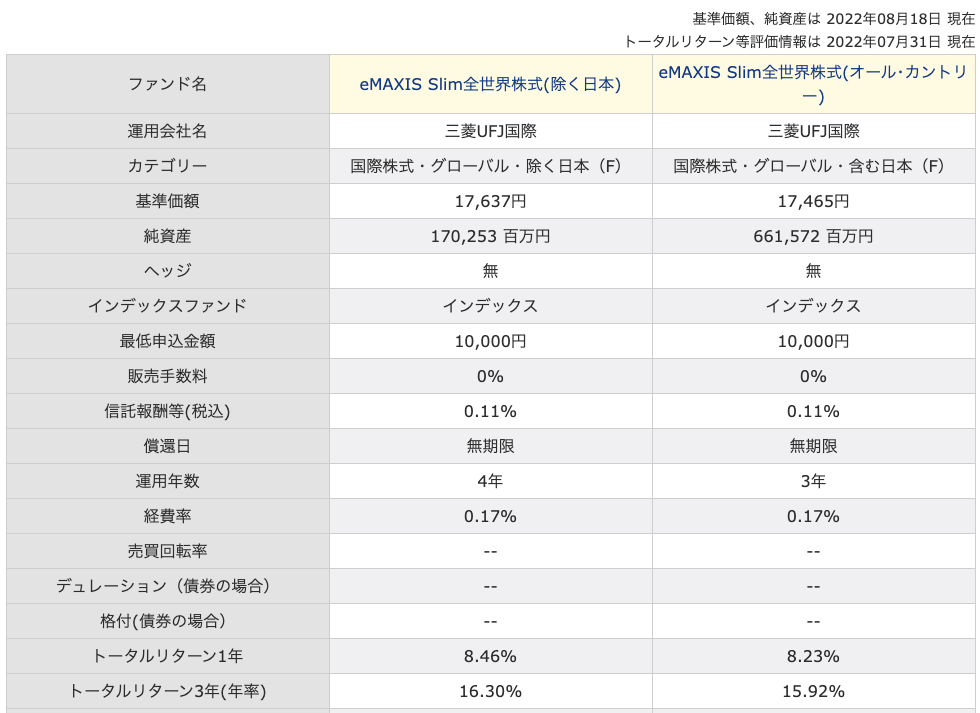

次に主要項目を比較していきましょう。

純資産総額

2023年7月7日現在で、

◯全世界株式:12,667.89億円

◯除く日本:2,826.64億円

となっています。

全世界株式(オールカントリー)は、人気のファンドということもあり既に1兆円を突破しています。投資家からの人気面では全世界株式が圧勝といったところです。

資産総額が100億円超えると指数との乖離がほとんどなくなると言われているので、両方とも十分な資産規模といえます。

信託報酬(コスト)

両ファンドとも購入手数料や信託財産留保額がかからないこともあり、信託報酬がコストとなります。

両方とも信託報酬は0.11%です。

他の投資信託と比較しても、かなり安い水準。100万円を1年間運用してもかかる信託報酬は1100円程度です。

コスト面では安心して長期投資できると言えるでしょう。

年率リターン(年率)

投資家が最も注目する過去3年の年率リターンは、2023年7月7日現在で

◯全世界株式:21.04%

◯除く日本:21.36%

ということで、年率0.3%程度ですが「除く日本」が勝利しています。好調な米国株の比率が高くなっていることや円安が進んでいることが要因です。

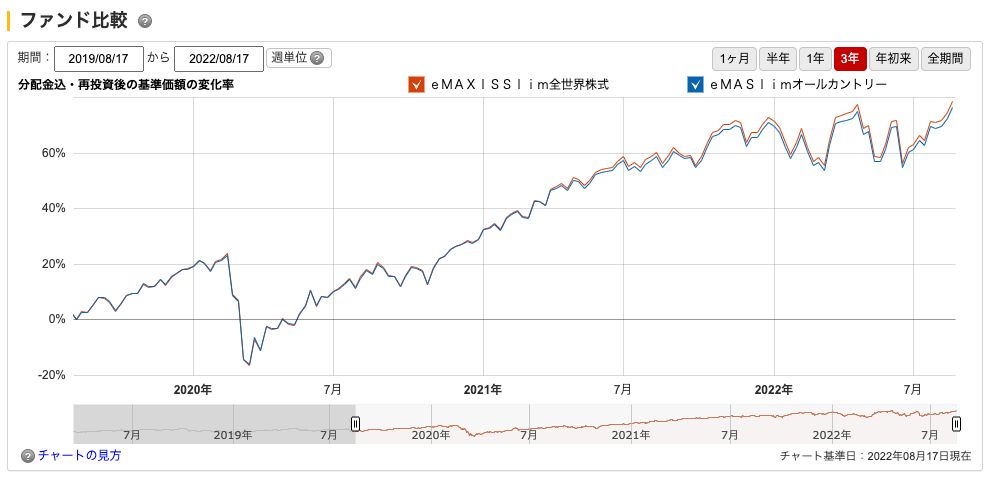

チャートの比較

赤が「除く日本」、青が「全世界株式」です。

ほぼ同じような基準価格の値動きですが、2021年中頃から「除く日本」の方が僅かに上回っています。

長期間における過去のパフォーマンスの比較は?

続いて長期のパフォーマンスを比較してみたいと思います。

eMAXIS slim全世界株式の運用が開始されたのは2019年からということもあり、比較できる期間が3年間しかありません。

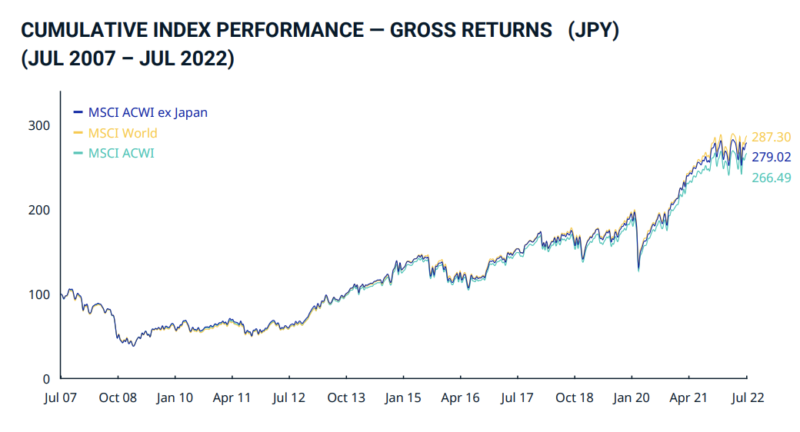

そこで、eMAXIS Slim全世界株式のインデックス指数に採用されている”MSCI ACWI”指数と日本が除外されている”MSCI ACWI ex Japan"を用いて、過去のパフォーマンスを比較していきます。

MSCI Inc.が公表している最新のレポートによると、2007年7月から2022年7月までの15年のチャートは以下のとおりとなっています。

15年の長期で見ても「除く日本」の方が、パフォーマンスが良くなっているのがわかります。

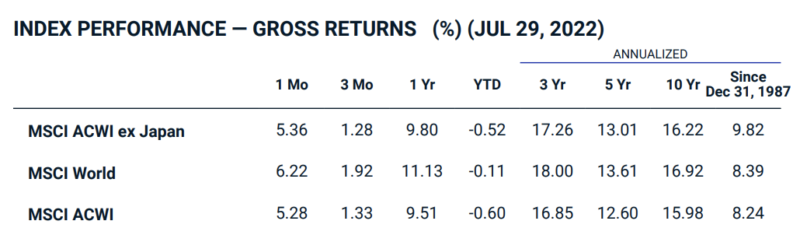

指数が設定された1987年12月31日からの年率リターンを比較したのが、以下の表になります。

日本は1989年のバブル崩壊の影響もあり、

◯除く日本:9.82%

◯全世界株式:8.24%

となっていて、超長期で比較すると年率1.5%も「除く日本」のリターンが高くなっているんですね。

あくまでも過去の実績ですが、かなり大きな差が出ているといって良いかと思います。

eMAXIS slim 全世界株式(オール・カントリー)の評価は?

「全世界株式(オールカントリー)」か「除く日本」のどっちが良いのかについて、検討のポイントは

- 日本経済の成長性

- 日本企業の個別株投資で対応

- 給与・年金・失業保険等は日本円

- どこの国の株価が高パフォーマンスか誰にもわからない

ということです。クイックに見ていきましょう。

検討ポイント①:日本経済の成長性

日本経済の将来性は成長から投資対象を考える方法です。

- 少子高齢化・人口減少

- 日本企業の競争力は低い

- デフレ経済・低金利

から、日本の経済成長は厳しいと判断する方であれば「除く日本」への投資が良いかと思います。

ただ、「10年後、20年後」の未来はどうなっているか、誰にもわかりません。

日本の経済が大きく成長する可能性もあるので、そのように考える方は「全世界株式(オールカントリー)」を選択するのが良いでしょう。

eMAXIS Slim 全世界株式(オール・カントリー)であれば、日本を含む全世界の株式市場に投資できます。

さらに各国の経済や株価によって、各国・地域へ投資する割合、組み入れ銘柄を自動で入れ替えてくれます。

検討ポイント②:日本株は個別銘柄に投資する

インデックスファンドだけではなく、個別株に投資をしている方も多いかと思います。

既に日本株を保有しているのであれば、投資信託は「除く日本」への投資がおすすめです。

個別株の投資は、自分の好きな銘柄を保有することもできるし、株主優待や高い配当を目的として株を購入することもできます。

検討ポイント③:給与・年金・失業保険等は日本円

日本に住んでいる方であれば、全ての方が日本円を利用して生活をしています。

今後も、会社やバイド先からの給与は日本円で支払われることになります。また退職金が出る会社でも、支払いは日本円でしょう。

仮に会社をクビになり失業したとしても失業保険は日本円ですし、さらに年金も日本円で支払われます。

これらを考えると、資産運用を行う投資信託は「除く日本」を選択し、日本以外の資産を保有するという考え方も理にかなっています。

検討ポイント④:どこの国の株価が高パフォーマンスか誰にもわからない

ここまで特徴の比較や検討のポイントについてみてきましたが、迷ったら日本を含む「全世界株式(オールカントリー)」を選べば良いかと思います。

日本への投資は6%程度であり、そもそも過去10年のパフォーマンスに大きな違いはありません。

このため、今後、日本の株式市場が他の市場よりもパフォーマンスが良くなることも可能性としては十分に考えられるため、より分散が効いている「オールカントリー」を選択していれば問題ないと言えます。

なお、オール・カントリーは全世界の株式にマルッと投資できるファンドですが、S&P500や8資産に分散して投資できるタイプの投資信託も人気です。

特徴をまとめていますので、ぜひご覧ください。

「全世界株式」or 「除く日本」どっち?口コミは?

eMAXIS slim 全世界株式(オール・カントリー)と除く日本はどっちがいいのか?

SNS上でも議論になっています。

主な意見について、いくつかピックアップしてみました。

eMAXIS Slim 全世界株に投資する際「オール・カントリー(日本を含む)」と「除く日本」がありますが、どちらがいいと思いますか?

※理由もリプ頂けると嬉しいです。今回も勝手にベストなリプ選びます!

— ハル☀️@米国株・米国ETF投資🇺🇸 (@haru_tachibana8) December 6, 2020

iDeCoやつみたてNISAなど15年以上の長期投資なら分散が効いており手数料の低いeMAXIS Slim 全世界株式がオススメです。オール・カントリーでも除く日本でもいいと思います。私の資産のほとんどはオルカンでできています。これからもオルカンに投資していきます。

— つみき@インデックス投資 (@321tsumiki) April 10, 2022

つみたてNISAでどのファンドを購入すればいいのか?という問い合わせを受けました

オススメはeMAXIS Slim 全世界株式。オールカントリー、除く日本、3地域均等型と3種類ありますが、どれでも問題ありません

希望なし→オルカン

日本経済が信用できない→除く日本

新興国の成長に期待→3地域均等型— ロニイ@投資家ドットコム (@ronniy_inc) October 21, 2021

私は、つみたてNISAでeMAXIS Slim 全世界株式(オールカントリー)を積み立ててます。

全世界株式(オールカントリー)と(除く日本)だと皆さんどちらを選択されてる方が多いんでしょう⁉️

そもそもあまり違いがないのかもしれませんが、日本の未来に少しは希望を持ちたい😅

— ひさ@50歳からの投資 (@investfrom50) March 3, 2022

岸田政権下における衰退と社会主義化による悪循環があと数年続くとしたら、その後に経済政策を見直したとしても人口の急激な減少が待っているので回復は見込めないだろう。

来年からは弊ポートフォリオから日本を除いて、オールカントリー(除く日本)に移行しよう— あきすばる@MTG動画投稿 (@akisubaru) December 15, 2021

SNS上では、「オールカントリー」も「除く日本」でも十分に分散が効いているので、どちらでも良いという意見が多いですね。

一方、日本の将来性に期待が持てないので「除く日本」を選んでいるという意見もありました。

「全世界株式(オール・カントリー)」と「除く日本」どっち?まとめ

今回は、eMAXIS slim 全世界株式(オール・カントリー)と「除く日本」どっちが良いか、それぞれを比較していきました。

「全世界株式(オール・カントリー)」の日本株比率は6%程度であり、年間リターンはそれほど大きな違いがありません。信託報酬も同じです。

これらの投資信託は、世界中の株式に分散投資することができて、しかも、各国の経済状況などの移り変わりに応じて、各地域へ投資する割合、組み入れ銘柄をファンド内で自動的に入れ替えていきます。

2つの投資信託に大きな違いはありませんが、「どちらに投資すべきか…」と迷った場合は、より地域の分散が効いている「オールカントリー」を選んでおけば良いかと思います。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る