今回は人気のダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)を取り上げます。2021年にR&Iファンド大賞の投資信託/北米REIT部門において最優秀ファンドを受賞したため、名前は聞いたことがある方も多いのではないでしょうか。

なお、ダイワ・US-REIT・オープンには「為替ヘッジの有無」でそれぞれコースがあります。その中からこのファンドをピックアップした理由は、最も売れているからです。

ただし、必ずしも人気がある=ファンドとして優れているというわけではありません。ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)についても、「仕組みをよく理解する必要があるファンド」というのが筆者の見解です。

- ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)の特徴を紹介

- 評判・評価そして口コミを紹介

- 投資するメリット・デメリットを分析

先に本記事の結論を書きます。それは、

ダイワ・US-REIT・オープンは、たこ足配当のため長期での資産形成には向かない

ということです。

以下、詳細を述べていきますので、ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

ダイワ・US-REIT・オープンの評価と評判は?

-Bコース(為替ヘッジなし)-大和アセットマネジメント株式会社.jpg)

出典:大和アセットマネジメント株式会社 ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし) 交付目論見書

まずは基本情報を確認します。

基本情報

| 運用会社 | 大和アセットマネジメント株式会社 |

| 設定日 | 2004年7月21日 |

| 投資対象 | 米国リート |

| 販売手数料(購入時手数料) | 上限3.3%(税込) |

| 償還日 | なし |

| 信託報酬(運用管理費用) | 1.672%(税込) |

| 実質コスト※ | 1.694%(税込) |

| 信託財産留保額 | なし |

| 直近分配金 | 0円 |

※2021年12月2日交付運用報告書より概算値を算出

アクティブファンドだけあってコストは高いですね。購入時手数料が3.3%の場合、約5%のコストが初年度に発生します。

このようにコストが高い場合、当該ファンドの過去のトータルリターンを必ず確認してから投資判断をしましょう。

運用体制と主な投資先

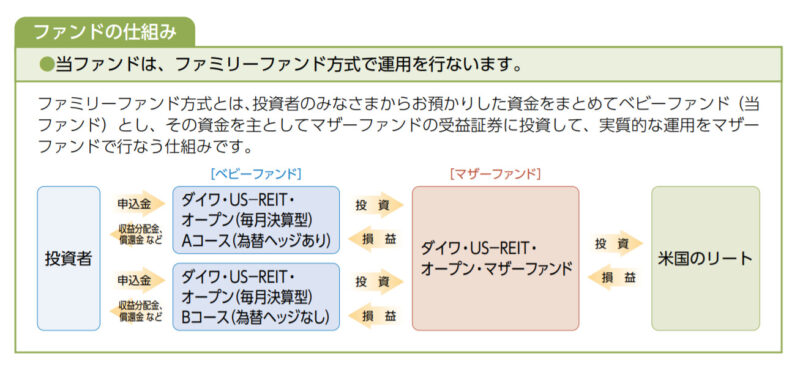

出典:大和アセットマネジメント株式会社 ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし) 交付目論見書

ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)はファミリーファンド方式を採用しています。

運用の特徴は以下のとおりです。

- 投資対象はアメリカのリート

- 米ドル建資産のポートフォリオの配当利回りが、市場平均以上となることをめざす

- ベンチマークはFTSE NAREIT®エクイティ REIT・インデックス(配当金込み、円ベース指数)

- コーヘン&スティアーズ・キャピタル・マネジメント・インクが運用

- 毎月17日(休業日の場合翌営業日)に決算を行ない、収益分配方針に基づいて分配金が決定される

要するに、アメリカのリートにおいて高配当を目指す運用をし、毎月分配金を出すということですね。

なお、運用を指示しているコーヘン&スティアーズ・キャピタル・マネジメント・インクは、アメリカで最初のリート専門会社として1986年に設立されました。全世界規模でのリサーチ力と運用力に定評があり、リートの中ではトップクラスの運用規模を誇っています。

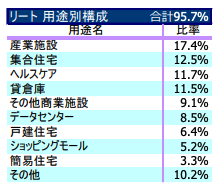

続いて、具体的な用途別構成比の最新情報を見てみましょう。

なお、組入上位10銘柄で全体の54.5%を占めているため、銘柄数に関しては厳選していることが分かります。

一方、用途別では多用途に分散されていますね。新型コロナウイルス感染症のパンデミックの影響で、オフィスビルや商業施設は売上が減りましたが、分散投資がリスクヘッジとなりました。

基準価額・純資産額の推移

B-基準価格・チャート投資信託-みんかぶ(投資信託).png)

出典:MINKABU

基準価額は下落傾向にあり、激減しています。また、基準価額と分配金込み価額に大幅な乖離が見られます(後ほど詳述します)。

純資産額は、6446.66億円です(2022年2月25日現在)。かなりの規模となっており、人気ぶりがうかがえます。一方、近年は毎月分配型ファンドへの投資家からの評価が厳しく、純資産額が伸び悩んでいるという側面も。

トータルリターン

ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)のトータルリターンはどのようになっているのでしょうか。

分かりやすいように、ここではS&P500インデックスファンド(eMAXIS Slim米国株式(S&P500))及び全世界株式(eMAXIS Slim全世界株式(オール・カントリー))と比較します。それぞれのファンドを知りたい方は、以下の記事をご覧ください。

比較結果は以下のとおりです。

| ダイワ・US-REIT | S&P500 | 全世界株式 | |

| トータルリターン1年 | 44.19% | 30.76% | 21.10% |

| トータルリターン3年/年率 | 15.25% | 22.22% | 17.31% |

| 基準価額 (2022/2/25時点) |

2,497円 | 17,229円 | 15,445円 |

| 純資産総額 (2022/2/25時点) |

6446.66億円 | 9588.09億円 | 4108.92億円 |

| 信託報酬(税込) | 0.187% | 0.0968% | 0.1144% |

出典:モーニングスター

ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)は、

- 直近1年のパフォーマンスは素晴らしい

- 3年トータルで見ると最もパフォーマンスが悪い

という特徴を持っていることが分かりました。

基準価額がなぜここまで下がっているのかに秘密がありそうです。

ダイワ・US-REIT・オープンの評価とは?

ここでは、ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)のメリットとデメリットを説明します。まずはメリットから。

メリット

〇カテゴリー平均を上回るリターン

出典:モーニングスター

上記のグラフのとおり、ダイワ・US-REIT・オープンのトータルリターンは同カテゴリー平均を上回っています。また、カテゴリー平均がマイナスの年でも、ダイワ・US-REIT・オープンの損失幅は平均より小さいです。

カテゴリーランクでも、2016年と2017年以外はおおよそ上位にランクインしており、優秀hな結果を残しています。コーヘン&スティアーズ・キャピタル・マネジメント・インクの投資手腕の賜物と言えそうです。

デメリット

△分配金が減配傾向にある

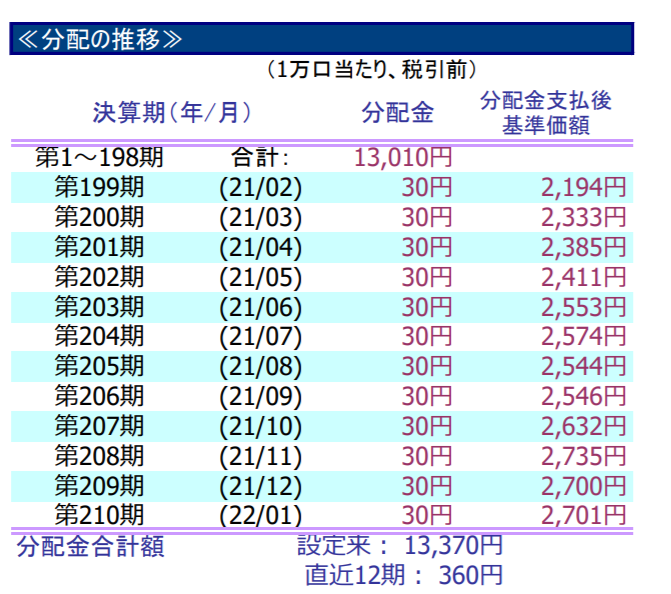

ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)の分配金履歴を見ると、2018年1月には60円の分配金を出していましたが、その後40円、そして30円と減配しています。

率に換算しても、2020年には20%以上でしたが、2022年2月25日時点では約14.4%とやはり減配。これでも十分高配当ですが、肝心なのはこの分配水準が維持されるのかということ。そこでぜひ見たいのが次の項目です。

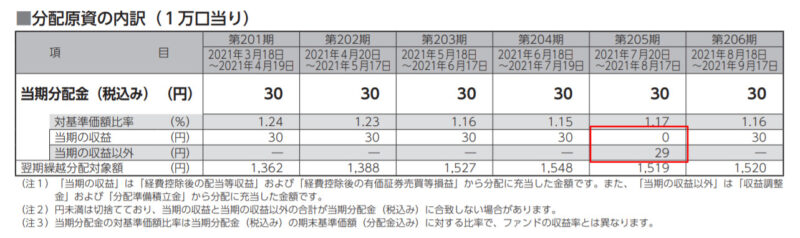

△たこ足配当ファンドである

たこ足配当とは、配当金(分配金)を支払うための利益が無いため、投資元本を削ったり資産を売却して配当金(分配金)が支払われているという意味です。

残念ながら、ダイワ・US-REIT・オープンもたこ足配当のファンドです。

まず、5年トータルリターン(年率)は約10%である一方、2022年2月25日時点の分配金利回りはおよそ14.4%となっています。つまり、運用利回り<分配金利回りが現状です。

具体的には、下図の赤枠部分が収益で賄いきれない分配金になります。

出典:大和アセットマネジメント株式会社 ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし) 交付運用報告書

本記事執筆時点のダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)の基準価額は2,497円。この金額に、これまでの分配金累計額である13,370円を足すと15,867円になります(下図参照)。

この15,867円が分配金込みの設定来のパフォーマンスになります(分配金にかかる税金は当然引かれます)。

ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)は、基準価額10,000円で2004年7月にスタートしました。そこで、利益分の5,867円を運用期間の17年半で割ると、単純計算で年3.35%の利回りとなります。表面的な配当利回りよりもかなり劣る数字です。

また、分配金込み価額と基準価額の差について少し先述しましたが、基準価額が下がり続けていることの要因はまさにたこ足配当です。分配金を支払うために資金を取り崩しています。投資家は、自分で投資した元本から分配金を受け取っているに過ぎません。

ダイワ・US-REIT・オープンの評判・口コミは?

Twitter上には、以下のような口コミ情報がありますので、参考にしてみると良いでしょう。

ダイワ・US-REIT・オープンB

— 空 (@hidamari0613) January 11, 2017

毎月の配当と元本割れがまず無いって事で友だちが追加購入するみたい。私も買ってみようかなあ…

ダイワ・US-REIT・オープン(毎月決算型)

— トム・カークランド (@TomKirkland2) May 31, 2020

ですが、基準価格2,166円。毎月40円分配しています。これで年間の税込み分配金利回りを計算すると、22%です。たこ足分配だと思いますが、預かり資産額は4,870億円。

リーマン空けだったかな、分配金100円時代があって、10年で40円。果たして?

やはり分配金の利回りの高さに魅力を感じて買う人が多いようです。中には、タコ足配当と減配傾向に気付いている人もいます。

ダイワ・US-REIT・オープンはおすすめ?

以上、ダイワ・US-REIT・オープンの特徴、メリットやデメリット、評判についてご紹介いたしました。

この記事の要点は、以下のとおりです。

- ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし)は、アメリカを対象としたアクティブファンド(リート)

- 表面的な分配金利回りは高いが、たこ足配当となっており、減配傾向

基本的に毎月分配型の投資信託はたこ足配当が多く、おすすめできません。実際、ダイワ・US-REIT・オープンも基準価額が運用開始時の25%にまで激減しており、分配金も減少傾向にあります。

アセット分散目的で海外リートへの投資は検討に値します。

しかし、資産形成効率においては、長期で元本(基準価額)が成長していくようなファンドを選んだ方が良いでしょう。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る