これから本格的に投資を始める、または投資に興味のある方は、実際に長期投資を行ってどれくらいの利回りやリターンを得ることができるか知りたいという方が多いと思います。

もっとたんてきにいうと、”どれぐらい儲かるのか?”というのが最大の関心事かと。

長期投資でそんなに利回りは出るのでしょうか?

今回は、長期投資の平均的な利回りやリターンについて取り上げます。

- 過去の市場データから長期投資の期待できる利回りを解説

- 長期投資で期待リターンが安定することを説明

- 長期投資で大きな利益が期待できるか説明

投資と聞くと短期的に大きな利益を得られるイメージを持っている方もいるかもですが、実際に投資をしてみると思ったよりも利益が出ないものです。

投資は企業や国の成長に資金を投じるものですから、利益が増えていくのには時間がかかるということです。

さらに言えば、相場ですからプラスになることもあれば、マイナスになることも。

今回の記事では、長期投資することで期待できる利回りやリターンがどれくらいなのか、過去のデータを踏まえてわかりやすくまとめています。

自分は株や投資信託を中心に1500万円以上の資産を運用しています。これらの経験を踏まえて記事を書いてます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

長期投資の利回りは過去のデータでどれくらい?

株式や債券などの、その年によって大きく上昇することもあれば、マイナスになることもあります。

元本保証で確実に利息のつく銀行預金とは異なり、日々相場に変動があるので、確定的に利回りを言うことはできません。

そこで、ここでは過去のデータや経験によって期待される年率利回りについてみていきます。

期待される年率利回りは株式が最も高い

長期投資の利回りやリターンといっても、株式や債券などの金融資産によって異なってきます。

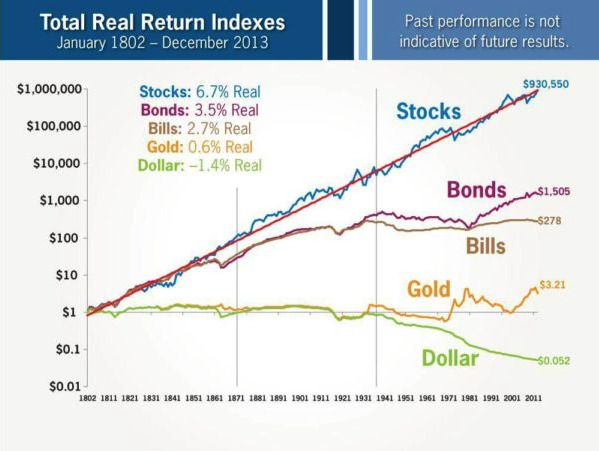

日本でも名著として名高い投資本「株式投資の未来」の著者ジェレミー・シーゲル博士は1802年から2013年まで株式、債券、金などの資産の価格推移(インフレ調整後)を調べたところ以下のとおりとなっています。

1802年のタイミングで1ドルを各資産に投資したときの価格推移となっています。

参照:Jeremy Siegel(2014), Real Returns Favor Holding Stocks, American Association of Individual Investors

グラフを見てわかるとおり、最もリターンが高いのは株式ですし、全く利益が出ないのは現金ということ。

これを年率利回りで換算すると

・Stocks(株式) :6.7%

・Bonds(長期債券):3.5%

・Bills(短期債券) :2.7%

・Gold(金) :0.6%

・Dollar(現金) :-1.4%

となります。株式の期待年率利回りが7%というのは、インフレ調整後の過去データによるものなんですね。

期待年率利回りを期待するならインデックス投資

これらは米国の株式市場や債券市場の平均ということになるので、成長性の高い個別銘柄に投資することができれば、もっと高い年率利回りを得られることになります。

Amazonは20年間で株価は400倍にまで上昇しています。

もちろん個別銘柄への投資は企業が倒産することもあれば、業績悪化による株価大幅下落ということもあるので難易度は高いですね。

なので市場の平均年率利回りを手堅く長期的にGetしたいということであれば、NYダウやS&P500、日経平均株価、債券市場全体などにまるっと投資できるインデックス投資が良いということになります。

ちなみに、本題からは少し外れますが、現金は年率利回りで−1.4%。運用せずに現金で保有するというのは長期的にインフレの影響で資産価値はマイナスになるということです。

株式のリターンは年率で6〜10%と振れ幅があるのは、このインフレを考慮しているかどうかが大きな理由です。

長期投資で年率利回りやリターンは安定する?

株や債券は長期投資することで年率利回りがプラスに収束して安定してきます。

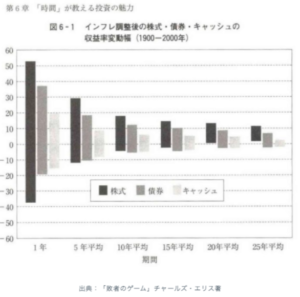

下の図は、インデックス投資の”バイブル”とも呼ばれるチャールズ・エリス著「敗者のゲーム」でまとめられているものですが、1900〜2000年までの各資産を保有期間ごとの年間利回りをまとめたものです。

グラフを見てわかるとおり、保有期間が長くなればなるほど、

- プラスのリターンに収束する

- 振れ幅が小さくなる

ことがわかります。要は、株や債券が持つ期待年率リターンに収束していくということです。

いずれにしても、長期投資をすると利益を得られる可能性は高くなるというのは過去のデータから示されています。

その一方で長期保有で”年率20〜30%”というのは非常に難しいということで、

インフレによる影響を排除した実質的な年率利回りは、過去のデータを踏まえると

・株式:6〜8%

・債券:2〜4%

ということです。

長期投資で大きな利回りやリターンは期待できるの?

過去の米国市場のデータを見てきましたが、結論として長期投資に過剰な期待をすべきではないということです。

レバレッジをかけたFXや株の信用取引をして短期売買を繰り返せば、年率利回りを大きくすることはできるかもですが、相場が予想の逆に動いた時には、大きな損失をこうむる可能性もあります。

これらの短期売買は、相場の上げ下げを予想するだけの投機(=ギャンブル)ですから、投資とは言えないですね。

「長期投資がおすすな理由」で解説したとおり、投資とは世界経済の成長や企業の売上高の成長に投資をするものですから、成長には時間がかかるということです。

年率利回りは保守的に見積もるべき

今回見てきた年率利回りは、過去のデータをもとに推計したものなので、将来にわたって確実に得られるものではありません。

ひょっとすると、これから先20年で株式が年率プラス1%程度の利回りしか出ない可能性もあり得ます。

また、今回見てきたデータはAppleやAmazonなどの企業を生みだした経済成長率の高い米国のデータということも忘れてはいけません。

成長率の低い日本などの株式や債券で運用する場合などは、米国よりも年率利回りというは低くなることが予想されます。

インデックス投資の”バイブル”とも呼ばれるチャールズ・エリス著「敗者のゲーム」では、各金融資産のインフレ調整後の長期平均年率利回りを見積もる際には、

・株式:4.5%

・長期債券:1.5%

・短期債券:1.25%※敗者のゲーム(日本経済新聞出版社)より

と、かなり保守的な数値で考えることを推奨しています。

株式の年率利回りを10%で見積もるのは論外ということですね。

なのでインフレをプラスしたリターンで考えたとしても、株式は6〜7%、債券は2〜3%というのが現実的な年率利回りということになるでしょう。

「長期投資の期待利回りやリターンは?」まとめ

今回は長期投資で期待できる利回りやリターンは?ということで、過去のデータを踏まえてどの程度期待できるかについてみてきました。

長期投資の期待できる利回りやリターンをまとめると、

- 過剰に期待すべきではない

- 株式:6〜8%、債券:2〜3%程度

- リタイア後の生活費などを見積もる際はより保守的に考えるべき

ということです。

これらは米国の市場平均となっているので、個別株にうまく投資できればもっと利回りが高くなるかもですが、倒産や業績悪化でリターンが低くなることも十分考えられます。

なので、長期的に市場平均の年率リターンぐらいをしっかりとGetしていきたいということであれば、S&P500や日経平均株価に連動するインデックス投資が選択肢となるでしょう。

いずれにせよ、投資に過剰な期待をして短期で大きな利益をあげようとしないで、長期的に堅実な手法で投資をしていく方が、複利の力も働き利幅が大きくなることが期待できます。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。