複数の資産に分散投資し、リスク低減を図りたい投資家から根強い人気がある4資産均等のバランス型インデックスファンド。

この記事で紹介する「ニッセイ・インデックスバランスファンド(4資産均等型)」は、国内外の株式・債権に分散投資できて人気のインデックスファンドの1つです。

そんな4資産均等型ですが、一部の個人投資家からは”ダメ”とか”投資するなんて頭が悪い”とか”やめた”との声も。

非常に優れたファンドであると評価されている一方、なぜダメという声が上がるのでしょうか?

そこで、今回の記事では4資産均等の特徴、メリット、ダメな理由を見ていった上で、自分なりの見解や口コミをまとめたいと思います。

- ニッセイ4資産均等型はどのような投資商品なのか?

- 4資産均等型のメリットは?本当にダメ商品?

- ニッセイ4資産均等型がダメな理由とは?

- ニッセイ4資産均等型はどんな人におすすめできるか?

結論は、投資家の投資スタンス次第ということですが、これから投資を始める方やどの投資信託にするか迷っているという方はぜひ参考にしてみてください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

ニッセイ・インデックスバランスファンド(4資産均等型)とは?

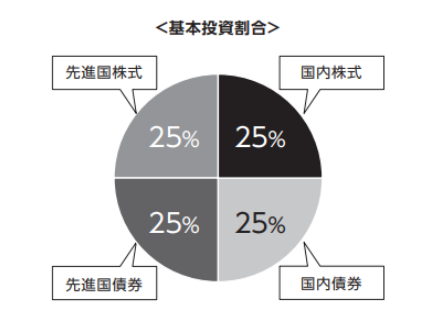

ニッセイ・インデックスバランスファンド(4資産均等型)は、国内株式・国内債券・外国株式・外国債券の4つに均等に25%ずつ投資するタイプの投資信託です。

4つを組み合わせた合成ベンチマークの動きに連動する投資成績を得ることを目的としています。

日本の公的年金も「4資産均等型」のポートフォリオで運用されており、個人投資家からも長期投資による資産形成を図る際の投資方法としても人気です。

新NISAにも対応しており、100円からでも投資を始められるため、投資初心者や長期投資による資産形成を図りたい人にもおすすめの投資商品です。

ここからは、ニッセイ・インデックスバランスファンド(4資産均等型)の基本情報や利回りなどについて見ていきましょう。

基本情報

| 運用会社 | ニッセイアセットマネジメント |

|---|---|

| ファンド設定日 | 2015年8月27日 |

| ベンチマーク |

|

| 分類 | バランス-為替ヘッジ無し |

| 販売手数料 (購入時手数料) |

なし |

| 信託報酬 (運用管理費用) |

0.154%(税込) |

| 信託財産留保額 | 無料 |

| 分配金 | なし |

ニッセイ4資産均等型の投資先

ニッセイ・インデックスバランスファンド(4資産均等型)は、国内外の株式・債権の4つのセクターを主な投資先としています。

この投資構成は、世界最大の金融機関である年金積立金管理運用独立行政法人(GPIF)と同じなんですね。

日本国民から預かったお金を使って年金運用しているので、GPIFは極めてリスクの低い保守的な運用をしています。そんなGPIFと同じポートフォリオというのは、かなり安心できると思います。

基準価額・純資産額の推移

次に、ニッセイ・インデックスバランスファンド(4資産均等型)の基準価額・純資産額の推移を見てみましょう。

基準価額は2016年から2017年までにかけてはほぼ横ばい、それ以降は緩やかな上昇傾向にあります。

これは、世界的な好景気を受けて日本株式や先進国株式が軒並み好調であったのに対し、相対的に魅力度の劣る日本国債の価格は右肩下がり、主要先進国の国債価格が上・下動を繰り返し、中期的にみれば右肩下がりの傾向にあったことが原因だと考えられます。

純資産総額は、2024年2月22日時点で454.84(億円)あり、順調に右肩上がりで推移しています。

債券を組み込んでいる分リターンはやや控えめですが、純資産の面でも一定の規模があり、投資先として問題のないファンドであるといえるでしょう。

ニッセイ4資産均等型の利回り

ニッセイ・インデックスバランスファンド(4資産均等型)の過去5年間の利回り(2022.6.24時点)の利回りをみると、先進各国の金融引き締めの影響などによる株式市場の下落に伴い、直近6カ月の利回りはマイナスとなっていますが、3年~5年のスパンではプラスのリターンが得られています。

下記の表は、同様のインデックスファンドと信託報酬費や純資産額を比較したものです。

4資産均等型のファンドの中ではニッセイ・インデックスバランスファンド(4資産均等型)が最も優れていることが分かりますね。

ニッセイ4資産均等型に投資するメリットは?本当にダメファンド?

ニッセイ4資産均等型が本当にダメなファンドなのか、まずはメリットを見ていきましょう。

大きくは3つです。

- 1本で国内外の株式・債券に分散投資できる

- ファンド基準価格の値下がり幅が小さい

- 自動でリバランス

順番にチェックしていきます。

メリット①:1本で国内外の株式・債券に分散投資できる

4資産均等型は、国内債券、国内株式、先進国株式、先進国債券に1本のファンドで投資できます。

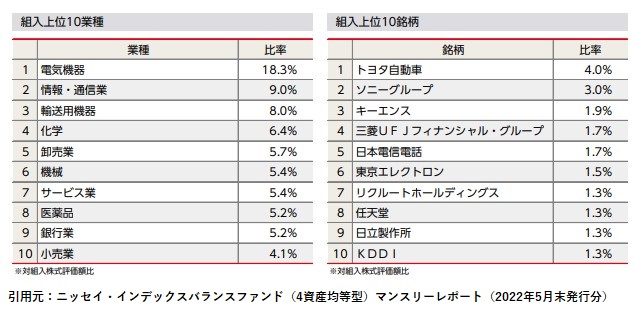

それぞれの資産の構成をみていきましょう。

日本株式は、日本を代表する幅広い銘柄に投資がされている点、市場での評価をもとに企業価値(時価総額)を算出し、それを基準として投資割合が決められる点に特徴があります。

国内債券(ベンチマーク:NOMURA-BPI 総合)は、日本の公募債券市場で取引されている債券全体が投資対象となります。

公募債は、不特定多数の投資家を対象に発行される債券です。

BPI 総合では、債権の種類や債券受取日までの残存期間によって区別することなく、公募債権市場で取引されている債券全体から、時価総額(経過利子込み)に準じて銘柄が組み込まれます。

日本の公募債券市場全体の動向を反映したパフォーマンスになる点に特徴があります。

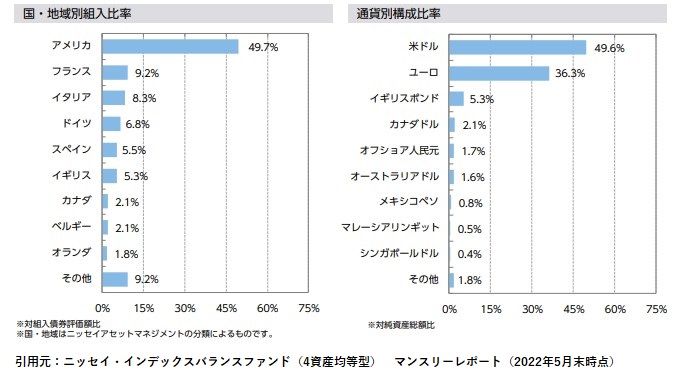

海外株式(ベンチマーク:MSCIコクサイ・インデックス)は、日本を除く主要先進国22ケ国に上場する大・中型株が投資対象となります。

構成銘柄数は約1,300ほどになり、対象の株式市場の時価総額ベースで85%をカバーするようなポートフォリオの構成になっています。

新興国と日本を除く先進国、特にアメリカの経済動向が強く反映された値動きになるという特徴があります。

最後に、海外債権(ベンチマーク:FTSE世界国債インデックス)は日本を除く主要先進国22カ国の国債が投資先になります。

世界で最も使用されている国債市場のベンチマークで、主要先進国の国債市場の動向が反映された値動きになるのが特徴です。

このように、新興国を除いた日本と先進国の株式・債権の銘柄を広くカバーし、その国や地域の経済動向を反映させたリターンを狙えるのが、ニッセイバランスファンド(4資産均等型)なのです。

メリット②:ファンド基準価格の値下がり幅が低い

4資産均等型のメリットは、株式単体で運用する場合に比べて、資産の暴落率を抑えられる点にあります。

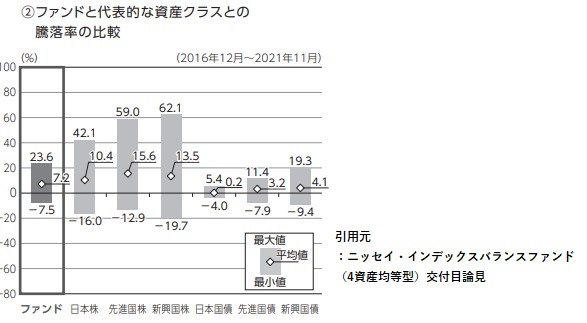

下記はニッセイ・インデックスバランスファンド(4資産均等型)と代表的な資産の暴落率を比較したものですが、株式単体に比べてリターンは半分以下と大きく見劣りするものの、暴落率は株式に比べ抑えられていることが分かります。

「債券ではリターンが物足りないけれど、株式投資ほどのリスクをかけたくない」という人に適した投資商品であると言えるでしょう。

4資産バランスファンドは、株価が大きく下落した場合、株式100%よりも下げが小さいことがわかります。

4資産バランスファンドは、株価が大きく下落した場合、株式100%よりも下げが小さいことがわかります。

投資初心者向けの投資法やおすすめの投資信託の種類について知りたいという人は、下記の記事を参考にしてください。

メリット③:自動的にリバランスしてくれる

個人投資家が複数の資産を購入すると、リバランスにめんどくさいと感じる方は少なくないでしょう。

金融資産別に収益率やリスクが大きく異なるので定期的に見直しをしないと、目標としているポートフォリオ比率が大きく崩れることになります。

その点、ニッセイ4資産均等型であればファンド側で定期的に自動リバランスが行われます。

このため、投資家自身で細かな保有比率の調整が不要な点は大きなメリットです。

ニッセイ4資産均等型がダメな理由とは?【デメリット】

ダメな理由①:パフォーマンスは株式100%よりも劣る

メリットの裏返しになりますが、株式に債権を組み込むことによって、投資信託のパフォーマンスが株式より低くなる点が大きなデメリットとして挙げられます。

一般的に、株式の評価額が上がる局面では債券価格は下落し、債券価格が上昇する局面では株式の評価額が下落する傾向があります。

例えば、好景気の局面では株式が上昇する反面、相対的にリターンの劣る債権が売られて債券価格が下落したり、インフレ対策のために金融引き締めが行われて金利が上昇し、債権価格が下落したりします。

反対に、不景気の局面では株式が下落する反面、安定したリターンんの狙える債券が買われたり、金融緩和により金利が下落し、債権価格が上昇したりします。

このように、株式と債券には負の相関関係があり、お互いのパフォーマンスを抑制しあう方向に向かうことが多いため、株式100%に比べて4資産均等型のパフォーマンスが劣る可能性があるのです。

ダメな理由②:信託報酬は最安水準ではない

ニッセイ4資産均等型の手数料は「年0.154%」であり他のインデックスファンドに比べてコスト割安での運用が可能です。

一方、他の人気イファンドと比較すると割高であり最安水準ではない点は注意する必要があります。

| ファンド | 信託報酬 |

|---|---|

| ニッセイ4資産均等型 | 0.154% |

| eMAXIS Slim S&P500 | 0.09372% |

| eMAXIS Slim 全世界株式 | 0.05775% |

ダメな理由③:新興国が含まれない

資産の構成が先進国で構成されていて、成長力のある新興国が含まれない点はデメリットと言えるでしょう。

なので新興国アセットを組み入れたい方は、別の商品がおすすめです。

ニッセイ4資産均等型の口コミは?本当にダメ?

ニッセイ・インデックスバランスファンド(4資産均等型)の評判・口コミを見てみると、NISAを活用して資産形成をしているという人が多くみられました。

ダメという口コミはなかったですね。投資初心者にも好んで使われているようです。

22年間で132兆円を稼ぎ出したGPIF。

現在のポートフォリオは4資産均等のバランスファンド。

個人で同じポートフォリオを持ちたいならニッセイ・インデックスバランスファンド(4資産均等型)ですね。

信託報酬も0.154%と安いです。 pic.twitter.com/yiIqWMw0Nb— ごましお@NISAでオルカン全力投資 (@okowa1215) February 4, 2024

つみたてNISAのバランス投信は、リターン重視の2資産型では「楽天・インデックス・バランス・ファンド(株式重視型)」、ミドルリターンの4資産型では「<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)」がおすすめです。https://t.co/b9rVP6Y9ot

— TRADE MASTER@ETF・iDeCo・つみたてNISAのインデックス投資・米国株配当金サイト (@TRADEMA53007639) June 22, 2022

SBI証券。新NISAの設定完了。

界隈の人と違って、ニッセイ4資産均等型 1本で行くことにしました。もう若いわけでもないので、リスクコントロール優先。

— めんたむ@たぶんFI達成 (@FIMentam) November 19, 2023

年金を運用しているGRIFのポートフォリオと同様である点も評価されているポイントです。

口コミを見ると、全く使えないダメファンドというわけではなく、株式だけよりもリスクを下げた運用を行いたい方に高く評価されています。

ニッセイ4資産均等型はダメなファンドなの?(個人的な考え)

ここまで4資産均等はダメなのか、メリットともに取り上げてきましたが、最後に個人的な見解を申し上げたいと思います。

結局のところダメなのかどうかは個人の投資スタンスによるというのが見解です。

そして個人的には4資産均等タイプの投資信託は、国内資産の割合が50%を占めていて非常に高いこともあり、現在も保有していないし将来的にも購入することはないと思います。

というのは、自分は会社員として働いているので、会社から日本円で給料が定期的に支払われています。今後の退職金や老後の年金、仮にリストラされた際の失業保険も日本円で支払われるでしょう。

それを考えると日本債券を持つ必要性を感じないし、日本株であれば高配当銘柄に直接投資をした方が面白いし、コストもかからないですね。

まとめ~ニッセイ4資産均等型がダメな理由

今回はニッセイ4資産均等型がダメな理由ということで、メリットと共に、口コミや特徴などについて見ていきました。

メリットやダメな理由を踏まえて、ニッセイ・インデックスバランスファンド(4資産均等型)は次のような人におすすめです。

2.投資初心者で何に投資すればよいか分からない人

反対に次のような人には、あまりおすすめできません。

4資産均等型のファンドの中では最も低いコストで運用できるので、何に投資するか迷っているという人は一度検討してみてはいかがでしょうか。

米国市場に関する情報を効率よく収集したい!

投資で利益を出したいなら、投資する市場に関する情報収集が重要です。

だけど米国市場の情報って日本ではアクセスしずらいですよね。

そんな米国の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録していますが、日本でおなじみの米国の個別銘柄に関する内容や、資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

参考記事⏬(姉妹サイト)

インカムレターの評判と口コミを見る