「つみたてNISAの枠を使い切るまで投資した方がいいの?」

「つみたてNISAを小額で始めてみたけど、もう少し額を増やした方がいいのかな」

最近多くの方が始めているつみたてNISAですが、毎月いくら投資したらいいか悩んでいる方も多いのではないでしょうか。

そこでこの記事では、つみたてNISAを40万使い切るメリットやデメリット等を詳しく解説していきます。

- つみたてNISAを使い切るメリット

- つみたてNISAを使い切るデメリット

- つみたてNISAを増額するときに気を付けたいこと

結論を言うと、40万円の枠を使い切ってしまった方がお得です。しかし無理に使い切るのは家計にも精神的にもよくありません。以下でその理由を詳しく解説していきますのでぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

つみたてNISAの非課税枠は年間40万円

まずはつみたてNISAの基本をおさらいしておきましょう。

つみたてNISAの非課税枠は年間40万円です。非課税期間は20年間なので、計800万円の投資分の利益が非課税で受け取れるというわけですね。

一方でNISAは非課税金額が年間120万円、非課税期間が5年となっています。

混同しないように注意しておきたいところですね。

| つみたてNISA | 一般NISA | |

| 非課税枠 | 40万円/年 | 120万円/年 |

| 非課税期間 | 20年間 | 5年間 |

| 総投資額 | 800万円 | 600万円 |

| 対象商品 | 金融庁が定める投資信託 | 株式、投資信託など |

つみたてNISAの課税枠を使い切るメリットは?

つみたてNISAの枠を使い切るメリットは以下の2つです。

- 運用額が大きければ利益も大きくなる

- 非課税になる金額が増える

運用額が大きければ利益も大きくなる

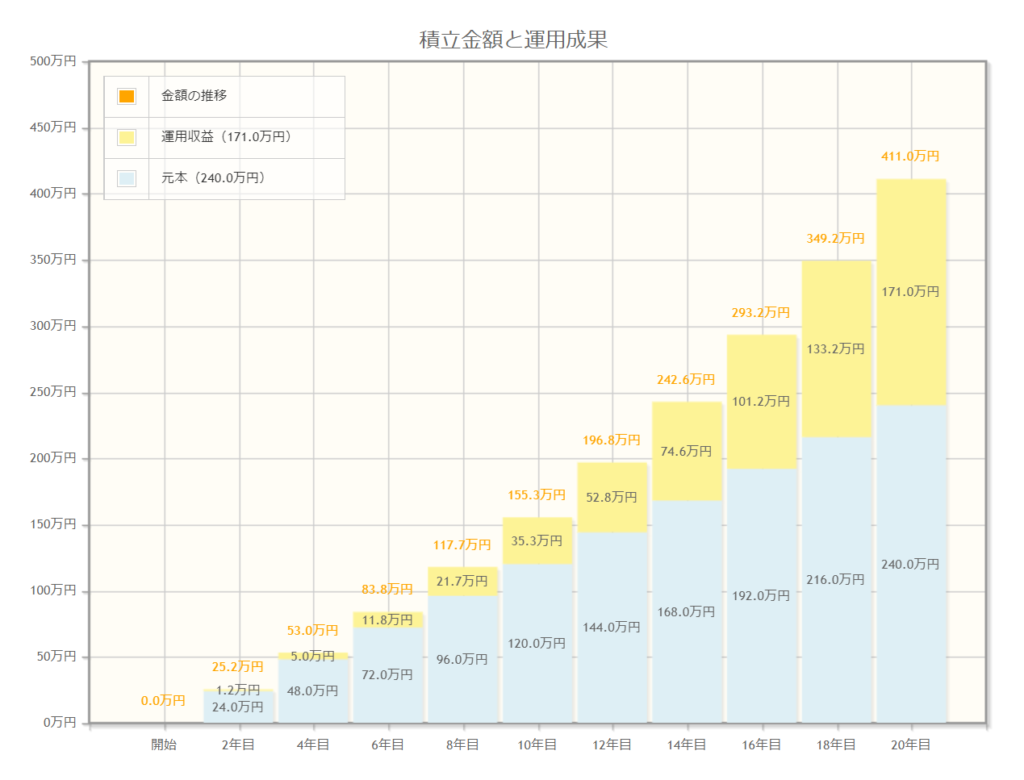

枠を使い切る最大のメリットは、運用額が大きければ利益も大きくなるという点です。

分かりやすくするため例をあげてみましょう。

投資額を増やした分だけ利益も膨らんでいるのが分かります。

非課税になる金額が増える

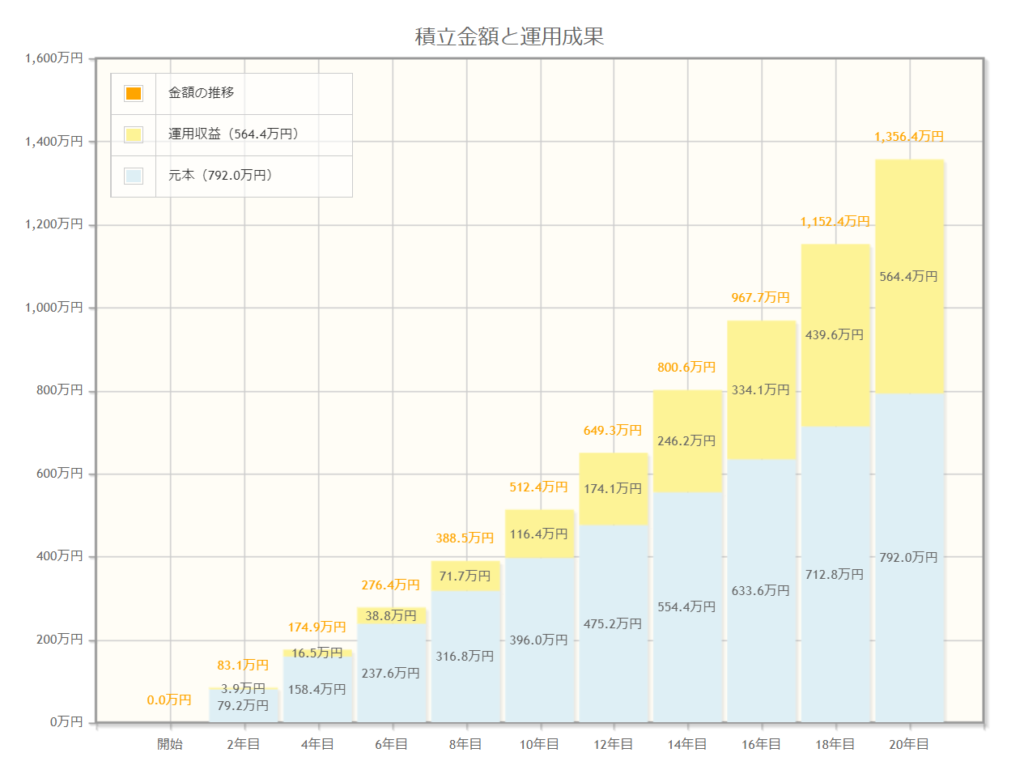

2つ目のメリットは非課税になる金額が増えるということです。

つみたてNISAの特徴は利益がすべて非課税になるところです。通常は利益に対して20%の課税がかかるのですが、それがすべて非課税になります。

枠を最大まで使うことで、非課税の恩恵を最大限受けられるのです。

こちらも例をあげて確認してみましょう。

投資の金額を増やせば、非課税で受け取れる金額も増えるということが分かるかと思います。

つみたてNISAの非課税枠を使い切らないデメリットは?

損失もそれだけ大きくなる

金額を増やしたとき利益が大きくなるのと同じように、年利がマイナスになると損失も大きくなります。

こちらも例を用いて解説したいと思います。

運用額を増やした分だけマイナスも大きくなってしまいました。

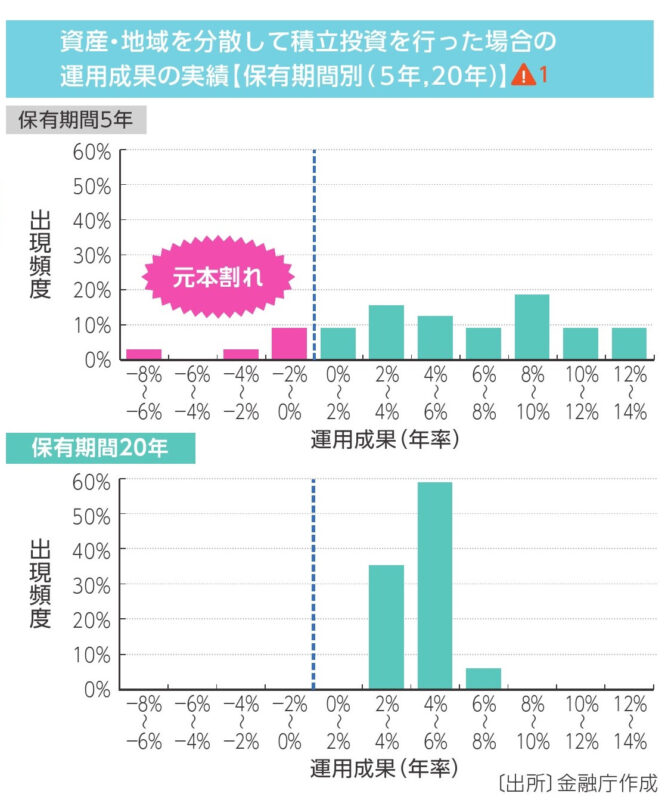

しかし、これは毎年下がり続ける場合であって、20年間もマイナスになり続ける例はそう多くありません。一般的に、投資期間を20年と長期にすると利益率は2~8%に収まるとされています。

以下は20年投資した場合と5年投資したとき、どれくらいの利益率に収まるかを示したグラフです。

5年だと元本割れが発生てしまうこともありますが、20年と長い目で見れば収益はプラスに収まっていることが分かります。つまり20年間投資を続けていれば、利益を出せる確率の方が高いということになります。

つみたてNISAを増額するときに気を付けたいこと

つみたてNISAの投資額を増やせばそれだけ利益が大きくなるということを解説してきました。

ここでは、つみたてNISAの投資額を増やす時に気を付けたいことについて解説します。

気を付けるポイントは以下の4点。

- 限度額まで投資しようと頑張りすぎない

- 毎月の投資上限は33,333円まで

- 買い方によってはドルコスト平均法の恩恵が受けられない

- つみたてNISAでは損益通算ができない

順番に見ていきましょう。

限度額まで頑張りすぎない

まず覚えておいてほしいのは、上限まで使い切らなくても問題ないという点です。

投資額が大きいほど利益が大きくなるのは事実ですが、無理して投資をすると、けがや引っ越しなどいざというときに使えるお金がなくなってしまいます。

生活に必要な最低の金額を一定以上保ったうえで、余裕資金で投資できる金額を設定しておくのがいいでしょう。

毎月いくらを積立するか悩んでいる方はこちらの記事もご覧ください

>>つみたてNISAは毎月いくらにする?積立額の検討ポイントを解説!

毎月の限度額上限は33,333円まで

次に気を付けたいポイントは、毎月の投資上限は33,333万までという点です。

半年間で月1万円で投資をし、残り半年の枠が34万円残っていても、設定できるのは月33,333円までとなっています。それ以上にすることはできないのです。

ただし、ボーナス設定で残りの分を追加で投資し、枠を使い切ることはできます。この場合は購入単価を毎月にならして平均化させることができないので、その点だけ注意してください。

買い方によってはドルコスト平均法の恩恵が得られない

買い方によってはドルコスト平均法の恩恵を受けられない、というのも注意したい点です。

ドルコスト平均法は「一定額を定期的に購入する」方法です。この買い方をとることで、低いときにたくさん買えて、高いときには少しだけ購入でき、購入単価を抑えることができます。

しかし、つみたてNISAでは購入金額が月3,3万までと決まっているので、年の途中から増額した場合は、上記のように使い切ることができません。

満額まで投資する場合はボーナス設定(いわゆるスポット購入)になるので毎月にならして購入できないことになります。

ボーナス設定をしていた月に単価が上がると、平均購入単価もその月に引っ張られて高くなってしまいますので注意が必要です。

つみたてNISAでは損益通算ができない

つみたてNISAでは損益通算ができません。

つみたてNISAでは利益を非課税にする制度なので、そもそも損益通算はできないのです。

つみたてNISAの投資額を大きくして特定口座の損益通算に使おうとしても、特定口座の損失も利益もそのままになってしまいます。

損益通算目的で投資額を増やそうとしている方は、注意しておきましょう。

まとめ

内容をまとめます。

- つみたてNISAの枠を使い切ると、利益も大きくなり、非課税で受け取れる金額も増えるというメリットがある

- 枠を使い切るデメリットはそれだけ損失も増える可能性がある

- 限度額まで投資をしようと頑張りすぎるのはNG

- 年の途中で額を増やす場合はドルコスト平均法の恩恵を受けられない場合があるので注意

つみたてNISAは枠を目いっぱい使えば使うほど、利益も大きくなります。しかし家計を赤字にしたり、貯金がない状態など無理に投資をするのは禁物。

まずは家計の状況を把握してから余裕資金で投資金額を増やしていきましょう。

最後までご覧いただきありがとうございました。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。