投資家から集めたお金で専門家が運用するETFと投資信託。仕組みがほとんど同じなこともあり、

という感じで、ETFや投資信託の違いやどっちが良いのか疑問に思っている方も多いのではないでしょうか。

そこでこの記事では「投資信託が儲かるのか」や「投資信託で利益を出すためのコツやポイント」などについて初心者の方でもわかるよう解説していきます。

ETFと投資信託が利益を出す仕組みを解説

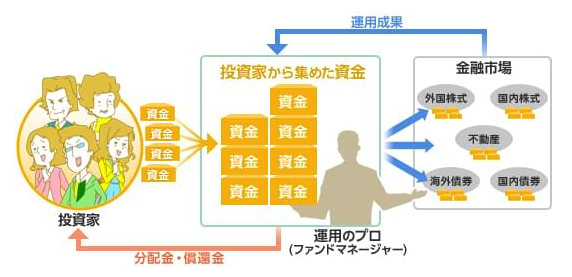

ETFや投資信託は、投資の専門家が投資家から集めたお金で株や債券などの金融商品に運用を行うもの。

その運用成果は投資額に応じて投資家に分配されます。

自分自身で運用を行わないで専門家が行うという点ではETFや投資信託も変わりはありません。

そこで今回は、ETFと投資信託の違いについて詳細に見ていくとともに、メリット・デメリットそしてどっちが良いのかについて分かりやすく解説です。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

ETFと投資信託の違いとは?

ETFも投資信託もどちらも投資信託ですが、一番の大きな違いは、上場しているか上場していないか(証券取引所を通じて取引するのかしないのか)の違いです。

簡単にETFと投資信託の違いをまとめました。

| ETF | 投資信託 | |

|---|---|---|

| 証券取引所 | 上場 | 非上場 |

| 取得可能な時間 | 取引所の取引時間 | 取得日の15時まで |

| 取得価格 | リアルタイムで変動する市場価格 | 1日1回算出される基準価格 |

| 取得するには | 証券会社 | 証券会社、銀行、郵便局など。商品ごとに扱いがあるか異なる |

| コスト | 投資信託より安め | ETFより高め |

ちなみに投資信託の注文には期限が設定されていて、ほとんどの締め切り時間は取引所が終了する15時。

期限前に申し込むとその日が申込日となって、締め切り後の注文なら翌日が申込日となるんですね。ちなみに、 締め切り前の注文は、締め切り時間を過ぎていなければキャンセルが可能。

またETFよりも投資信託の方が圧倒的に商品数も種類も多いのも特徴ですね。

ETFは証券会社でのみ取り扱いだけど、投資信託は商品によって証券会社や銀行・郵便局などでも取扱いがあります。

基本的な仕組みは変わらないETFと投資信託。次にどうやって利益が出るのか見ていきますね。

ETFと投資信託で違いがある?どうやって利益が出るの?

ここでは簡単に利益が出る仕組みについて解説します。

- 預けたお金を専門家が運用

- 得られる利益は2種類

ETFと投資信託の仕組み①:預けたお金を専門家が運用

ETFや投資信託は、たくさんの投資家から集めた資金を一つにまとめて、投資の専門家が国内外の株式や債券、REITなどに分散投資を行います。

その運用成果を投資家に分配することで儲かる仕組みとなっているんですね。

投資家の資金を集めて運用するので、誰でも少額から投資を始められるということ。

投資家一人一人の資金は少なくても、まとめると大きな資金になるので効率のよい運用ができるんですね。

世界中の株式や債券などにも投資する投資信託など、さまざまな種類から投資先を選ぶことが可能。

専門家が運用を行うので、初心者の方でも気軽に始められるのが大きなメリットの一つです。

ETFと投資信託の仕組み②:得られる利益は2種類

ETFや投資信託で儲けが出るのは、

- 値上がり益(キャピタルゲイン)

- 分配金(インカムゲイン)

の2種類です。

保有しているETFや投資信託の価格が値上がりした際、売却することで得られる収益を「キャピタルゲイン」と言います。

株式や債券などの資産は、短期的には下落するかもですが、長期的に運用することで価格上昇が期待できます。

なのでETFや投資信託においても、株式と同様に売却することで、キャピタルゲインを得ることができます。

一方、ETFや投資信託を保有することで安定的・継続的に受け取ることのできる分配金を「インカムゲイン」と言います。

ただし投資信託の場合は、分配金には受け取る際に税金がかかるので、分配金を出さないで運用を続けるタイプのものが多くなっています。

ETFと投資信託:メリットとデメリットの違いは?

ここでは、ETFと投資信託の違いをより詳細に見ていくため、それぞれのメリットとデメリットをチェックしていきましょう。

ETFのメリット・デメリット

ETFのメリットをまとめると、以下のような感じです。

- 証券取引所が開いている時間に自由に売買できる

- 投資信託よりもコストが低い

そもそもETFの正式名称は”上場投資信託”といって、証券取引所に上場しているので、株を取引する感覚で売買できます。

なので日本のETFを購入したいのであれば、証券会社を通じて東京証券取引所で売買できますし、米国のETFを購入したいのであれば、証券会社を通じて米国の証券会社でリアルタイムに取引します。

また、投資信託と比べるとETFの方がコストが抑えられていますね。

次にETFのデメリットをまとめると、ざっとこんな感じです。

SBI証券やマネックス証券などではETFの定期買付が可能ですが、まだ対応している証券会社は少ないですね。

「毎月ETFを◯万円分買う」という投資プランを立てても、自分で毎月発注する必要があります。

なので積立購入でじっくりと資産形成したいといった場合は、多少手間がかかるということです。

投資信託のメリット・デメリット

次に投資信託です。メリットをまとめると、以下のような感じです。

- 少額から買付することができる

- 商品によって分配金を受け取るか再投資するか選べる

商品や証券会社にもよりますが、投資信託は100円から買付することができます。

もちろん積立設定することもできるんですよね。

また、分配金を受け取らないで自動で再投資することができるので、資産増加のスピードを高めることができます。

次に投資信託のデメリットをまとめると、ざっとこんな感じです。

投資信託の場合は、自動で分配金を再投資したりとしてくれる分、やはりコストがかかってしまうんですね。

ただ最近はETFと比較しても、コストの安いものも増えてきました。運用益が出ても出なくても、コストは確実にかかるので、できるだけコストを抑えた商品が望ましいですね。

また、一部の投資信託は運用方針が複雑な場合があって、目論見書を読んでも一見わからないという商品もあります。

「ETFと投資信託の違いは?」まとめ

今回は、ETFと投資信託の違いは?ということでETFと投資信託の利益がでる仕組みや、それぞれのメリット・デメリットなどをみてきました。

コスト的にはETFの方が安いですが、100円から購入が可能なこと、積立設定もしやすい、海外資産の投信でも円建てで購入が可能など投資信託の方が、扱いやすいといえるでしょう。

商品によってはつみたてNISAでも投資信託は利用できますからね。

長期運用で、NYダウやS&P500、日経平均株価などの指数に連動するタイプの商品を買うということであれば、コストもかなり低下しており、投資信託でも良いのではないかと考えます。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。