格付けは低いけど高いリターンが期待できる債券で構成されるフィデリティ・USハイ・イールド・ファンドの特徴、メリット・デメリットについてみていきます。

この投資信託の特徴は、信用格付けの低い米国の社債である”ハイ・イールド債”に分散投資をすることにより高いリターンを狙うアクティブファンドということです。

フィデリティ・USハイ・イールド・ファンドは、かつて純資産総額が1兆円にものぼる巨大ファンドで、日本国内の投資信託の中でも随一の人気をほこる投資信託でした。

今回は、そんなフィデリティ・USハイ・イールド・ファンドについては、評価や評判についても深掘りしていきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

フィデリティ・USハイ・イールド・ファンドとは?

ここでは、基本情報や主な投資先、構成銘柄などについて見ていきます。

基本情報

| 運用会社 | フィデリティ投信株式会社 |

|---|---|

| 投資対象 | ハイ・イールド債 |

| ファンド設定日 | 1998年4月1日 |

| 分類 | 海外債券 |

| 販売手数料 (購入時手数料) |

3.3%(税込)※上限 |

| 信託報酬 (運用管理費用) |

1.738% |

| 信託財産留保額 | 無料 |

| 直近分配金 | 20円 |

フィデリティ・USハイ・イールド・ファンドは米ドル建ての高利回りの社債を中心に分散投資を行うファンドです。

高利回りの債券から配当される利息などのから高収益を確保して、値上がり益を追及するものです。

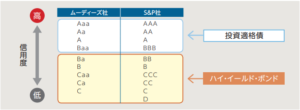

投資をするハイイールド債の格付け(信用度)はBa格(ムーディーズ社)以下か、BB格(スタンダード&プアーズ社)以下となります。

米国では、ムーディーズ社やS&P社といった民間の格付機関が、債券の元本、利息が償還時まで、どの程度確実に支払われるかを評価しています。

ハイ・イールド債は格付けが低く信用が低い分、社債を購入しても元本割れする可能性が高いので利率を高く設定した債券です。

ジャンク債と呼ばれることもあり、低信用、高金利のいわゆるハイリスク・ハイリターンな債券です。また、格付けを持たない債券や米国以外の国の高利回り事業債を組み入れることもあります。

そのため、フィデリティ・USハイ・イールド・ファンドの値動きも債券としてはハイリスク・ハイリターンと言えます。

このファンドは米国ハイ・イールド債のみを対象としていますが、世界の株式と債券に投資をするバランス型の投資信託も人気です。

人気の2商品の評価・評判をまとめていますので、ぜひご覧ください。

主な投資先

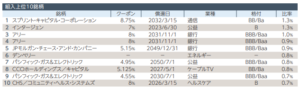

フィデリティ・USハイ・イールド・ファンドは、ハイ・イールド債を中心に500銘柄近くの社債に分散投資しています。

信用格付けは低くて、いわゆる”投資不適格”に分類されますが、複数の銘柄を保有することでリスク分散を図っています。

組み入れ上位10社の社債は以下のとおりです。

聞いたことのない会社も多いですが、ソフトバンクが買収したスプリントやJPモルガンなどは日本でも知名度の高い会社ですね。

格付けはBB以下のものが9割程度を占めています。

投資家目線で言うと利回りが高いのは魅力的にうつりますが、ハイ・イールド債は分配金が支払われないデフォルトのリスクの高い「投資不適格」と評価されている点は理解しておいた方が良いでしょう。

リスクの高い債券であるために利回りが高いということです。

資産総額

5932.61億円(2023年7月26日現在)。

かつては1兆円を超えた巨大ファンドも基準価格の下落などもあり、今はピーク時の半分以下になってしまいましたね。

それでも日本の投資信託の中ではかなり大きな規模のファンドであることには間違いありません。

基準価額・純資産の推移

毎月分配金を支払っていることもあり、基準価格は過去10年間でじわじわと減少しています。運用益からだけではなく、投資家から集めた資金からも分配金を出しているからですね。

5000円近くあった基準価格も10年間で3000円程度に。また、債券であるにもかかわらずコロナショックの際には株式なみに大きく下落しています。

リスクの高いハイ・イールド債は金融不安や社会不安が高まると真っ先に売られる特徴があるんですね。

5年で20%以上下落している基準価格ですが、分配金を再投資した場合には、すでにコロナショック前の水準に戻していることもあり、堅調に運用益が出ているといえるでしょう。

フィデリティ・USハイ・イールド・ファンドの運用利回りは?

フィデリティ・USハイ・イールド・ファンドの年別の運用利回りを見てみましょう。

プラスの年もあれば、マイナスになっている年もありますね。ただ、総じて見るとマイナスよりもプラス幅の方が大きくなっています。

リスクの高いハイ・イールド債ですが、しっかりとした運用益が出ているのがわかります。

また過去10年のリターンを見ると年率換算で8.13%となっています。株式の期待リターンが7%ということを考えると、かなり良い成績といえると思います。

フィデリティ・USハイ・イールド・ファンドの分配金は?

直近の分配金推移は以下の表のとおりで、毎月20円支払われています。

直近1年間の累計分配金は240円。21年10月現在の基準価格が約3000円程度なので、分配金利回りを単純に計算すると約8%の高配当利回りです。

もちろん運用利益だけではなく元本からも分配金が支払われているので、基準価格が年々下落している点については、注意が必要です。

フィデリティ・USハイ・イールド・ファンドの評価は?

フィデリティ・USハイ・イールド・ファンドの評価はどうなっているのでしょうか。

フィデリティ・USハイ・イールド・ファンドに投資するメリット、デメリットを見ていきましょう。

高評価のポイント(メリット)

ハイイールド債は利息が高いというハイリターンが見込めるものの、デフォルトリスクが高く、元金が戻ってこないリスクもあるハイリスクな債券です。

格付けが低い債券であり、一般個人投資家が投資を行うには、豊富な経験や資金的な余裕を持ち、リスクを十分に理解したうえでないと購入するのは危険です。

この点、フィデリティ・USハイ・イールド・ファンドは世界的な投信会社であるフィデリティが、良質なハイイールド債を厳選するとともに、幅広いハイイールド債に分散投資されています。

個人投資家が1つのハイイールド債に投資すると、そのハイイールド債のリスクをすべて引き受けることになりますが、フィデリティ・USハイ・イールド・ファンドに投資すればリスクが分散されます。

仮にファンドを構成するハイイールド債の1つがデフォルトを起こしても、ほかのハイイールド債からの利払いや償還益があるので、大きな値下がりやファンドが消滅するような事態にはなりません。

ハイイールド債に投資してみたいけれど、個別投資のリスクが怖い方に選ばれています。

低評価なところ①:長期の資産形成に向かない(デメリット)

フィデリティ・USハイ・イールド・ファンドは、ハイリターンが期待できる一方、ハイリスクです。

一般的な海外インデックスファンドやバランス型ファンドのように組み入れられている銘柄を見ても、知らない企業なども多く、急激に値下がりすることや収益が低迷することも少なくありません。

さらに毎月分配型ということもあり、基準価格は長期的に下落傾向が続いています。

投資家から集めた資金からも分配金を支払っていることもあり、やはり長期的に資産形成をするという目的には向かないファンドといえます。

低評価なところ②:コストが高い

アクティブファンドなのでしょうがない部分はありますが、購入時手数料や信託報酬などのコストが高いのはデメリットですね。

初年度に最大で5%程度のコストがかかるというのは、株式の年率期待リターンが7%ということを考えると、かなり割高と言わざるを得ないですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託財産留保額 | なし |

| 信託報酬 | 1.738%(税込) |

| (参考)カテゴリー平均 | 1.73% |

| 実質コスト | 1,75%(実績値) |

※実質コストは運用報告書より抜粋

もっともSBI証券やマネックス証券などの主要ネット証券であれば購入手数料はかかりません。銀行や対面式の証券会社で購入する際は、購入金額にもよりますが1.5〜3.3%程度の購入手数料が必要となります。

運用成績にかかわらずコストは確実に支払う必要が出てくるので、できるだけ手数料がかからない証券会社で購入することがおすすめです。

フィデリティ・USハイ・イールド・ファンドの評判・口コミは?

フィデリティ・USハイ・イールド・ファンドに実際に投資されている方や投資経験が豊富なファンドウォッチャーたちの評判や口コミを見ていきましょう。

FRBによる堕天使の購入。

この奇策にハイイールド債は一気に息を吹き返した。

ハイイールド債券ファンドで人気の高い当該ファンドの特徴とリスクを解説する!「フィデリティ・USハイ・イールド・ファンド」フィデリティ投信 https://t.co/qpnqpTOG4c @YouTubeより

— 朝倉智也(Tomoya Asakura) (@tomoyaasakura) June 11, 2020

確かにフィデリティのハイイールド債やUSリートにぶっこむファンドはベンチマークに負けてるけど、当該ベンチマークに投資できるインデックスファンドが見当たらず。

うーん。— らくからちゃ@育休中専業主夫 (@lacucaracha) February 1, 2017

フィデリティ・USハイ・イールド・ファンドはおすすめ?

毎月分配型タイプの投資信託の中では、年率リターンも8%を超えていることもあり、おすすめできる商品だと考えます。もっとも信託報酬などのコストが高いことには注意が必要です。

ハイイールド債は、信用格付けの良い債券とは逆方向で値動きする傾向にあるのです。

通常の債券は景気が拡大して金利が上昇すると債券価格が下落し、景気が後退して金利が低下すると債券価格が上昇します。

これに対してハイイールド債は景気が拡大する金利上昇局面で債券価格も上昇し、後退局面では債券価格が下落する傾向にあります。

つまり、ハイイールド債券は先進国の国債や信用格付けが高い社債とは相関関係が低いので、これまで国債や預貯金を中心に運用してきた方が、株式や外貨預金ではなく、何か値動きが異なるリスク資産を持ちたいというときにおすすめです。

また、ハイリスク・ハイリターン狙いのファンドを探しており、それでも大きな目減りは避けたい方に、フィデリティという世界的な評価の高い投信会社が運用するフィデリティ・USハイ・イールド・ファンドはおすすめです。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。