今回は、日本の成長が期待できる企業に投資したいと考えている方にオススメできる投資信託”企業価値成長小型株ファンド”の特徴、メリット・デメリットについて見ていきます。

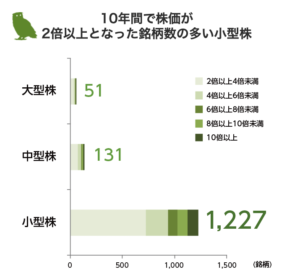

小型株の方が大型株よりも高い成長が見込めます。特に、日本市場の場合、大企業の業績成長がイマイチで、過去10年で株価が2倍以上に成長している小型株が多く存在します。

この投資信託の特徴は、高い成長が見込める小型株30〜60銘柄に集中投資するアクティブファンドということです。

なので将来のリターンは、ファンドマネージャーの目利き次第と言えるでしょう。

今回は、そんな企業価値成長小型株ファンド(愛称:眼力)については、評価や評判・見通しについても深掘りしていきます。

ぜひ最後までご覧ください。

moomoo証券ならApple、Amazon、Microsoft、NVIDIAなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

米国などの海外ニュースも自動翻訳されてリアルタイムで閲覧可能!自分も利用していますが、本当に便利です。

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

![]()

企業価値成長小型株ファンド(愛称:眼力)とは?

ここでは、基本情報や主な投資先、構成銘柄などについて見ていきます。

基本情報

| 運用会社 | アセットマネジメントOne |

|---|---|

| 投資対象 | 追加型/国内/株式 |

| ファンド設定日 | 2016年2月29日 |

| 販売手数料 (購入時手数料) |

3.3%(税込)※上限 |

| 信託報酬 (運用管理費用) |

1.595% |

| 信託財産留保額 | 0.3% |

| 直近分配金 | なし |

企業価値成長小型株ファンド(愛称:眼力)は、日本株に投資するアクティブ型のファンドで高い成長が見込める小型株への投資をおこないます。

ファンドマネージャーの関口氏はこのファンドの特徴として、

日本はもはやGDP成長率の低い成熟国であり、日本株式市場全体でみると国全体の経済環境に影響を受けるために投資をしても投資妙味はあまりないと考えています。ただ、成長している企業だけに投資をすることができれば、より大きな投資の果実を得ることが期待できるのです。

のように説明しています。

日本全体で見れば低成長ですが、成長している企業を目利きできれば大きな利益を得ることができるということです。

日本には約3500銘柄もの企業が上場しており、数多くの小型株銘柄があります。小型株は、大型株に比べて株価の値動きが激しいものの、長期的に見るとパフォーマンスが高いという実績が示されています。

例えば、株価の上昇率で見ると、10年間で株価が2倍以上に成長した企業は、大型株や中型株と比較して小型株に多いことがわかります。

低成長の日本市場でも、小型株には成長企業が多いんですね。このファンドの具体的な組入銘柄は後ほど見ていきますが、大半が5000億円未満の銘柄で構成されています。

ちなみにこのファンドは日本の成長株に投資していますが、以下のファンドは米国市場を中心に世界中の成長株に投資しています。

特徴をまとめていますので、ぜひご覧ください。

主な投資先

このファンドの投資対象とするのは日本の小型株です。企業の稼ぐ力であるROEに注目して銘柄を選定しているんですね。

目論見書では、

銘柄選定にあたっては利益成長による将来のROEの水準や改善に着目し、経営の健全性、 株価投資指標(バリュエーション)の割安度、期待される投資収益率なども勘案して決定し ます。

と説明していて、株価の割安度や収益率を検証して銘柄の選定。

ちなみに、このROEは”自己資本利益率”のことで、使った資本に対してどれだけ利益を効率良く得ることができるかを示す指標です。

一般的にこの数値が高いほど、資金を効率的に利用していて成長も早いと判断されます。

企業価値成長小型株ファンド(愛称:眼力)の組入銘柄は?

同じ小型株の投資で人気のあるひふみ投信は約250銘柄で構成されてますが、このファンドは30〜60銘柄程度に厳選して投資を行います。

組み入れ上位10社は以下のとおりです(2022年2月末現在)。

あまり聞いたことのない企業かもですが、いずれの銘柄にも共通しているのは、ROEが高く業績が右肩上がりであるということと、成長株ということで株価の割安・割高を示す指標であるPERが総じて高いということです。

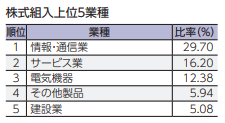

なお業種別の組入上位を見ると、やはり情報・通信業が多くなっています。

なお、このファンドは日本の小型株30〜60銘柄に集中投資しますが、日経平均やTOPIXに連動するインデックスファンドも人気となっています。

定番の投信の特徴をまとめていますので、ぜひご覧ください。

資産総額

370.63億円(2022年7月11日現在)。

高いパフォーマンスで人気の投信ですが、小型株中心ということもあり資産総額はそれほど大きくありません。

小型株は時価総額が小さく流動性が低いので、投資信託の投資規模である信託金額限度額が設定されています。買い付け額や売却額が大きくなると、小型株なので株価の変動が大きくなるからなんですね。

このファンドは500億円になると新規買い付けが停止されることになります。2021年に上限に達したため、買い付けが一時停止されました。

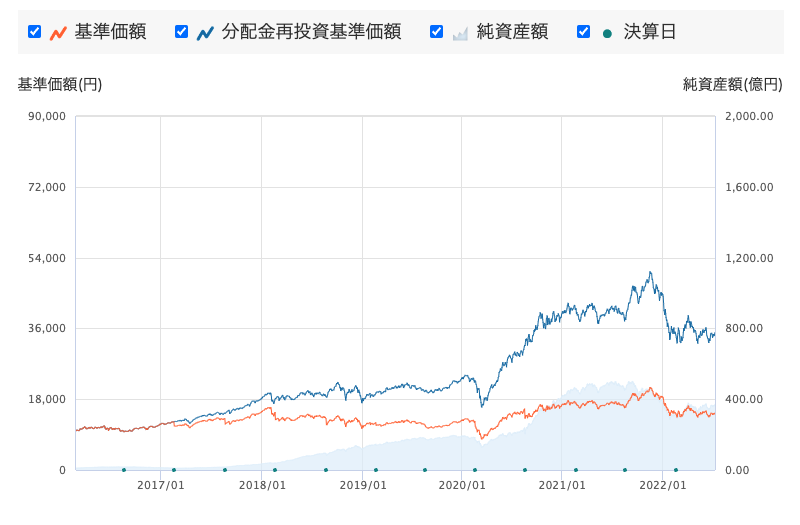

基準価額・純資産の推移

基準価額は2020年2月まで上昇したものの、コロナショックの影響で急落。しかし3月下旬に大底を付けてから反発して、分配金を含めた基準価格は暴落前水準を上回り大きく上昇しています。

長期的に見ても、右肩上がりに上昇していますね。長期投資前提で投資をしている方は十分な利益が得られたのではないでしょうか。

なお、2021年10月下旬段階の騰落率は以下のとおりとなっていて、過去5年で4倍を超えるのリターンとなっています。

正直、日本株投信は大きなリターンは見込めないと思っていましたが、日経平均よりも高い騰落率を示しています。

分配金実績

このファンドの分配方針は、分配前の基準価格が1万円を超えている場合は、超過額の2分の1程度を目途に分配することを原則としています。

ただ、2021年以降は信託財産の成長に配慮して分配を行なっていません。基準価格を引き上げたいということですね。

これまでの分配実績は以下の通りです。

企業価値成長小型株ファンド(愛称:眼力)の評価は?

企業価値成長小型株ファンド(愛称:眼力)の評価はどうなっているのでしょうか。

このファンドに投資するメリット、デメリットを見ていきましょう。

高評価のポイント(メリット)

成長性の高い日本の小型株で構成されるファンドということもあり、高いリターンを期待できるというのが最大のメリットと言えるでしょう。

コロナショック後の株式市場は成長株に資金が集まっていることもあり、今後も高いリターンが期待できます。

企業価値成長小型株ファンドは、急成長を遂げる日本の企業に、1つのファンドでまるっと分散投資できるのはメリット。小型株の株価は大きな上昇が期待できる反面、業績悪化による株価急落のリスクや倒産リスクが大型株に比べて高いからです。

小型株投資は、個人投資家にとって大型株ほどに情報を得やすいわけではありませんので、特に初心者にはハードルの高い投資法といえます。

このファンドなら証券会社によっては100円の少額からでも買えるので、気軽に少額から成長性の高い銘柄への投資ができるのもメリットです。

低評価なところ(デメリット)

他の多くのアクティブファンドと同様に、

- 信託報酬(保有コスト)が高い

- 分配金が高い

という点は、長期の資産形成にとって見るとデメリットといえます。また、小型株で構成され、しかも構成銘柄数が30〜60と少ないこともあり基準価格の値動きが激しいですね。

また、現在は成長株優位の市場ですが、割安株優位の市場とは交互にやってくるため、いずれはリターンが悪くなるタイミングが来る可能性が高いことも注意が必要です。

企業価値成長小型株ファンド(愛称:眼力)の評判は?

企業価値成長小型株ファンドに実際に投資されている方や投資経験が豊富なファンドウォッチャーたちの評判や口コミを見ていきましょう。

🍀おすすめの投資信託🍀

◉企業価値成長小型株ファンド◉

愛称『眼力(がんりき)』5月の月次報告をみると

先月はJASDAQ▲5.6%、マザーズ▲6.3%

そんな中このファンドは+2.0%このファンドマネジャーなかなか優秀だ👍

株価ではなく利益成長に注目するグロース株投資

少しずつ買ってみよう pic.twitter.com/nnAH8H1WIh

— とおる@コツコツつみたて投資でしあわせを作る人🍀 (@toru_50) June 23, 2019

宝くじや競馬など不確実性が高いものにお金を使うぐらいなら株の方がマシということで、数字選択式宝くじを買ったつもりで、騰落率(3年)で優れた成績を残している「企業価値成長小型株ファンド」(眼力)に少額投資していこうと思います。

— 向日葵🌻❄️雪組🌐 (@macfreesoftjp) November 23, 2020

私もアクティブは怖いですが、応援の気持ちで少額を投じている感じです。One-企業価値成長小型株ファンドやJNextIIが好成績です。

1460は純資産が少ないのがネックに感じます。

米国株と比較して日本株の投資のしずらさにはつらいものがありますよね...— Lisi (@Lisi1186) August 3, 2020

企業価値成長小型株ファンドはおすすめ?

今回は、企業価値成長小型株ファンド(愛称:眼力)の評判と評価ということで、特徴が基準価格の推移などを見ていきました。

特徴をまとめると、

- 日本の小型成長株に投資

- 高いROEの銘柄を中心に投資

- 組入銘柄は30〜60銘柄

ということです。特にコロナショック以降は米国市場も含めて成長株に資金が流れていることもあり、高いリターンを示しています。

日本株の場合は、大型株よりも小型株の方が成長力が高い傾向があるので、あえて高いリスクをとっても高いリターンを狙って投資をしたいという方には選択肢に入ってくるファンドだと思います。

何に投資して良いかわからない…

”資産運用したいけど投資信託の数が多すぎる…”

”投資信託を選ぶのに時間をかけたくないなぁ…”

こんな悩みを持つ投資初心者の方多いと思います。そんな方には、マネックスアドバイザーはどうでしょうか?

マネックスアドバイザーは、高度な金融工学理論やマーケットの専門家によるサポートを受けながら、手軽に世界中の多様な資産に分散投資をしていただくサービス。

運用プランは2,000以上の資産配分の組合せの中から、ユーザーの投資方針に合わせて提案されます。

- 世界中の地域や資産に分散投資

- 世界水準の低コスト

- 1万円からの自動積み立て

- 簡単リバランス

提案される運用プランに沿って自動積立で運用を開始してはどうでしょうか?まずは行動しないと始まらないですよね。

詳細は以下の記事にまとめていますので、ぜひご覧ください。